日本やアメリカだけに投資するのって不安・・・。もし金融危機がその国で起きたら、資産が全部なくなっちゃう。

日本やアメリカみたいな成熟した国より、成長している国に投資した方が儲かるに決まってるじゃん。

こんな人のための記事です。

新興国経済の将来は明るく、これから発展することが予想されます。

しかし、新興国株式が同じように成長していくとは限りません。

この記事では、最初に新興国経済の将来が明るく見える理由を紹介します。

そのあと、新興国株式投資がおすすめできないリスクを説明していきます。

私自身は、興味あるけど新興国へ投資してないよ。

新興国経済の将来が明るく見える4つの理由

新興国経済の将来は明るいです!

なぜそう感じるのか?

まず、その理由を紹介していきます。

- 人口増加が大きい

- 生産年齢の人口比率が高い

- GDP 増加率が高い

- 投資できる株式・ETF が多い

理由①:人口増加が大きい

新興国では、人口増加が大きいです。

一般的に、人口が多いことは、それだけで潜在的な国力が強いことを表します。

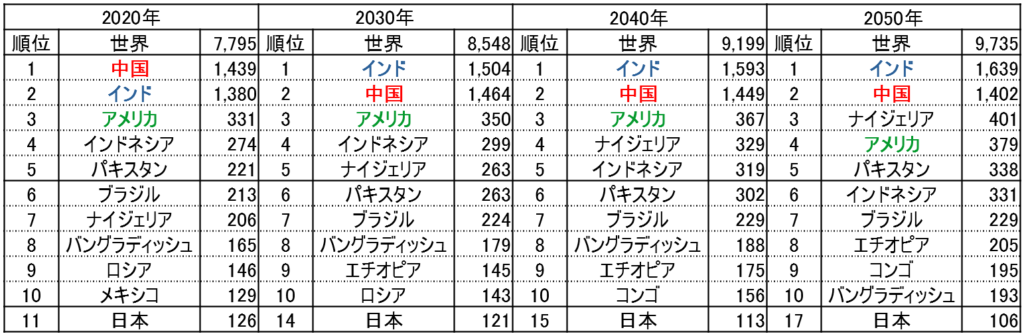

下の表は、世界における人口上位 10 ヵ国の推移を表しています。

人口の上位 10 ヵ国のうち、アメリカを除く 9 ヵ国が新興国です。

また、新興国の代表格である中国とインドは、少なくとも 2050 年まで、最も多い人口を持つ国として君臨し続けると予想されています。

先進国の中で、唯一人口が増え続けるのがアメリカだよ。

理由②:生産年齢の人口比率が高い

新興国では、生産年齢 (15 歳以上 65 歳未満) の人口比率が高いです。

「人口ボーナス」という言葉を聞いたことありますか?

日本貿易振興機構 (JETRO) によると、

総人口に占める生産年齢 (15 歳以上 65 歳未満) 人口比率の上昇が続く、もしくは絶対的に多い時期に、経済成長が促進されること

日本貿易振興機構 (JETRO) 「人口ボーナス期で見る有望市場は」

とされています。

つまり、若い人の人口比率が多い国は、「人口ボーナス」によって経済成長の促進が期待できます。

日本貿易振興機構 (JETRO) から発行されたレポートには、人口ボーナスが終了する年が明記されています。

このレポートによると、「人口ボーナス」は、アメリカ・日本ですでに終了しており、中国・インド・インドネシアのような新興国ではこれから何十年もその恩恵を受けます。

これは私の実体験なのですが、新興国へ行くと若い人が多いため、明るい将来が作られるエネルギーを感じます。

若い人がいるだけで、エネルギーを感じちゃう。

外国へ行ったことがない方は、(特に新興国へ) 行ってみることをオススメします。

日本にいるだけでは感じることができない、経済発展の勢いを肌で感じることができます。

理由③:GDP増加率が高い

新興国は、GDP 増加率が高いです。

「国内総生産 (Gross Domestic Product)」のことを GDP と呼びます。

GDP は、一定期間内に国内で産み出された付加価値の総額のことです。

つまり、「GDP の増加率が高い」ということは、その国で生み出される「価値の増える速度が速い」ということです。

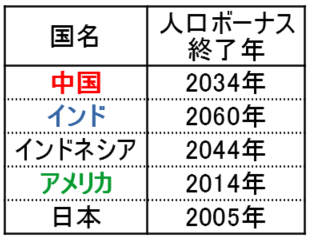

下の表は、2050 年までの予想 GDP の世界順位です。

中国・インド・インドネシアといった新興国における GDP の増加率は高く、これから大きく発展していくことが予想できます。

また、先進国の順位は落ちていき、2030 年で日本の GDP はインドネシアと同じくらいになります。

がんばれ、日本・・・!

理由④:投資できる株式・ETFが多い

新興国へ投資できる株式・ETF の種類は多いです。

投資手段が多いということは、それだけ資金が流入しやすいということです。

ETF などを利用することによって、日本に住んでいながら新興国の発展に投資して、そのメリットを受けることができます。

SBI証券、楽天証券で買付できる新興国株式ETF

SBI 証券と楽天証券で買付できる新興国株式インデックス連動の ETF をざっと並べました。

この一覧は主要なものだけですので、まだまだあります。

| ティッカー | 純資産 | 地域 | 経費率 | 分配金 利回り | 組入れ 銘柄数 | 設定年 | 5年平均 リターン |

| VWO | 12.8兆円 | 世界新興国 | 0.10% | 2.62% | 5250 | 2005年 | 9.1%/年 |

| IEMG | 9.0兆円 | 世界新興国 | 0.11% | 3.08% | 2601 | 2012年 | 9.2%/年 |

| EEM | 3.4兆円 | 世界新興国 | 0.70% | 2.00% | 1249 | 2003年 | 8.5%/年 |

| EEMS | 0.046兆円 | 世界新興国 | 0.71% | 3.72% | 1466 | 2011年 | 9.5%/年 |

| SPEM | 0.66兆円 | 世界新興国 | 0.11% | 3.13% | 2916 | 2007年 | 9.8%/年 |

| FXI | 0.59兆円 | 中国 | 0.74% | 1.55% | 50 | 2004年 | 3.3%/年 |

| EIDO | 0.047兆円 | インドネシア | 0.59% | 1.28% | 82 | 2010年 | -2.0%/年 |

| EPI | 0.12兆円 | インド | 0.84% | 1.19% | 475 | 2008年 | 12.9%/年 |

| VNM | 0.066兆円 | ベトナム | 0.61% | 0.52% | 47 | 2009年 | 10.2%/年 |

| EZA | 0.034兆円 | 南アフリカ | 0.59% | 1.85% | 38 | 2003年 | 1.7%/年 |

| AFK | 0.007兆円 | アフリカ | 0.92% | 3.96% | 75 | 2008年 | 3.7%/年 |

| SPYD (参考) | 0.61兆円 | 米国 | 0.07% | 3.59% | 81 | 2015年 | 7.5%/年 |

新興国株式・ETF の比較や選び方は、こちらの記事をご参考ください。

また、それぞれの ETF の純資産は非常に大きく、東証一部の時価総額 約 600 兆円と比べると、莫大な市場を持っていることが分かります。

なお、EPI は SBI 証券で取引手数料がゼロとなっているので、インド市場のみに投資したい場合は、EPI を選択するとお得です。

新興国投資がおすすめできない5つのリスク

それでは次に、良いことばかりに見える新興国投資が、なぜオススメできないのか、理由を紹介していきたいと思います。

新興国投資はそんなに甘くないんだよね。

- GDP と株価の相関性は低い

- 通貨の為替変動率が高い

- 新興国株式インデックスは、S&P500 のリターンを下回る

- 配当金 (分配金) 利回りが低い・経費率が高い

- タイミング投資をする必要がある

リスク①:GDPと株価の相関性は低い

新興国の GDP と株価の相関性は低いです。

この「相関性」とは「関係性」と同じような意味です。

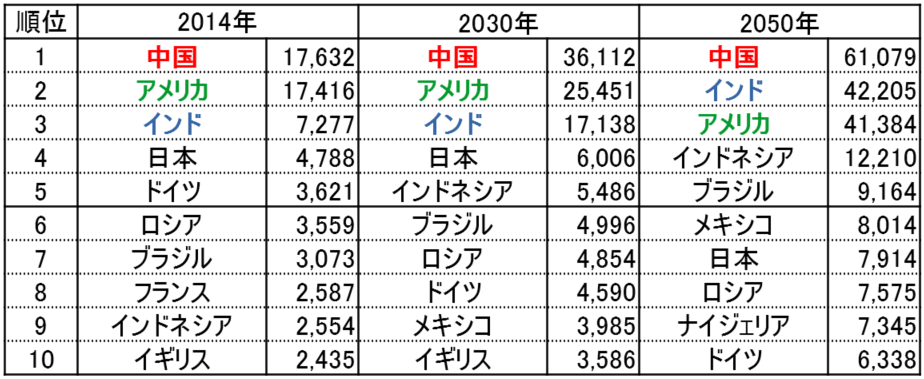

中国の場合を例にして、GDP と株価を見てみます。

中国 GDP

中国の GDP は一貫して右肩上がりで増加しています。

これだけ見ると、投資しない理由はないよね。

一方で、中国の株価指数は右肩上がりに増加しません。

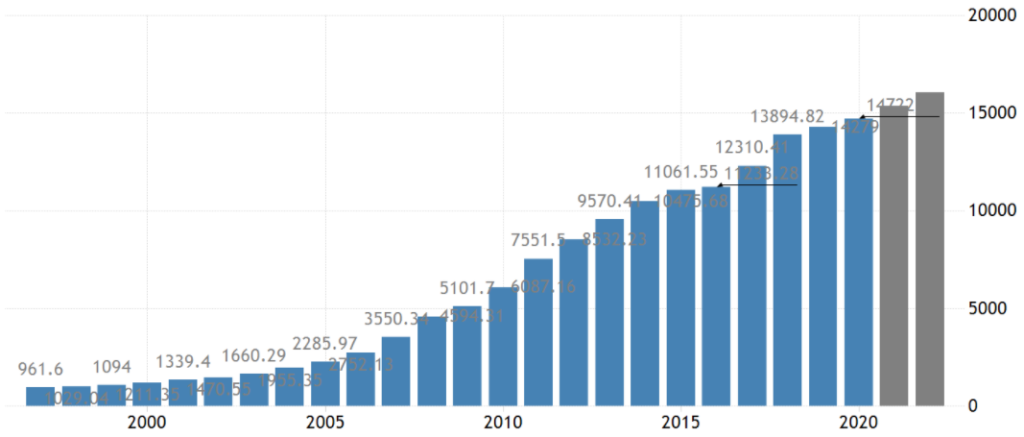

CSI 300 指数 (ティッカー:399300)

CSI 300 指数は、上海と深セン証券取引所に上場している株式のうち、時価総額の高い 300 銘柄で構成された指数です。

CSI 300 は、中国版 S&P500 みたいな指数だよ。

この2つのチャートを見てわかるように、中国においては、GDP と株価に大きな乖離があります。

GDP は一貫して上昇しているにもかかわらず、株価は 2008 年頃にピークしたあと、大きく下落しています。

つまり、GDP 成長率が大きい国であっても、株価も同様に上昇するとは限らないことが分かります。

リスク②:通貨の為替変動率が高い

新興国の通貨価値は、変動率が高く、しかも下落しやすいです。

新興国代表として、ブラジル・レアル (BRL) の通貨価値を見てみます。

BRL/USD チャート

このグラフは、BRL/USD のチャートです。

分子をブラジル・レアル (BRL) 、分母をアメリカ・ドル (USD) としています。

ブラジル・レアル (BRL) の通貨価値が上がれば上昇して、アメリカ・ドル (USD) の通貨価値が上がれば下落します。

2011 年にピークした通貨価値は、2022 年には 約 1/4 まで下落しています。

これは、約 10 年間でブラジルにおける資産が、ドルベースで約 1/4 の価値になったことを意味しています。

怖すぎて、ブラジルには投資できない・・・。

リスク③:新興国株式インデックスは、S&P500のリターンを下回る

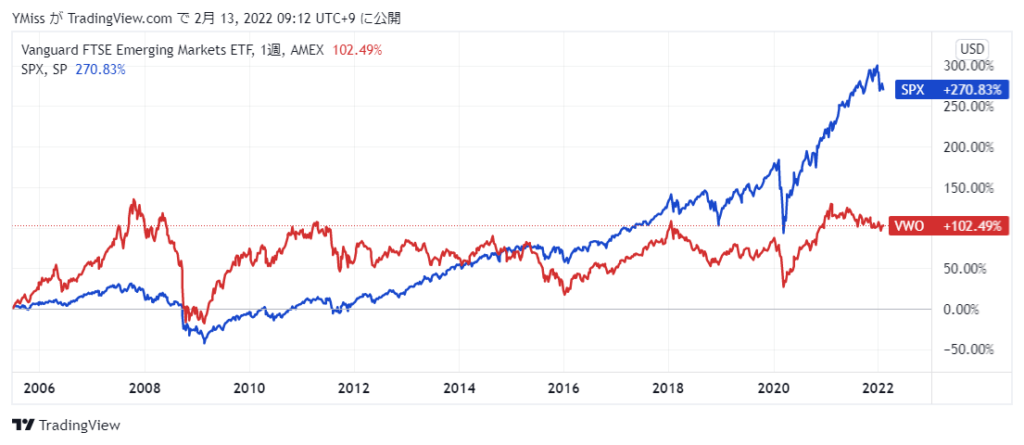

新興国株式インデックス連動 ETF の VWO と、S&P500指数の SPX を比較します。

VWO は、世界の新興国の大型・中型・小型株をカバーするインデックスに連動したパフォーマンスをめざした ETF です。

また、ここでは S&P500 そのものを表す SPX と比較していますが、S&P500 連動の ETF は IVV/VOO/SPY など、いくつかあります。

詳細は、こちらの記事をご覧いただければと思います。

VWO と S&P500(SPX) のチャート比較

今でこそ、アメリカ最強と言われていますが、過去を振り返ると新興国株式インデックスにアンダーパフォームしている時期がありました。

このチャートから、

という歴史になっていることがわかります。

さらに結果として、15 年間の長期期間で見たとき、VWO のパフォーマンスは SPX を下回っています。

未来のことは誰にもわからないから、これからも今までと同じ相場が続くとは限らないけどね。

“BRICs” (ブラジル・ロシア・インド・中国) の言葉が生まれ、もてはやされて、早いもので 20 年が経過しました。

当時の過熱感からは想像できませんでしたが、新興国のリターンは、米国株式を下回ることになりました。

リスク④:配当金(分配金)利回りが低い・経費率が高い

新興国へ投資できる ETF は、分配金の利回りが低く、経費率が高いです。

もう一度、先ほど紹介した新興国株式 ETF の一覧を見てみます。

| ティッカー | 純資産 | 地域 | 経費率 | 分配金 利回り | 組入れ 銘柄数 | 設定年 | 5年平均 リターン |

| VWO | 12.8兆円 | 世界新興国 | 0.10% | 2.62% | 5250 | 2005年 | 9.1%/年 |

| IEMG | 9.0兆円 | 世界新興国 | 0.11% | 3.08% | 2601 | 2012年 | 9.2%/年 |

| EEM | 3.4兆円 | 世界新興国 | 0.70% | 2.00% | 1249 | 2003年 | 8.5%/年 |

| EEMS | 0.046兆円 | 世界新興国 | 0.71% | 3.72% | 1466 | 2011年 | 9.5%/年 |

| SPEM | 0.66兆円 | 世界新興国 | 0.11% | 3.13% | 2916 | 2007年 | 9.8%/年 |

| FXI | 0.59兆円 | 中国 | 0.74% | 1.55% | 50 | 2004年 | 3.3%/年 |

| EIDO | 0.047兆円 | インドネシア | 0.59% | 1.28% | 82 | 2010年 | -2.0%/年 |

| EPI | 0.12兆円 | インド | 0.84% | 1.19% | 475 | 2008年 | 12.9%/年 |

| VNM | 0.066兆円 | ベトナム | 0.61% | 0.52% | 47 | 2009年 | 10.2%/年 |

| EZA | 0.034兆円 | 南アフリカ | 0.59% | 1.85% | 38 | 2003年 | 1.7%/年 |

| AFK | 0.007兆円 | アフリカ | 0.92% | 3.96% | 75 | 2008年 | 3.7%/年 |

| SPYD (参考) | 0.61兆円 | 米国 | 0.07% | 3.59% | 81 | 2015年 | 7.5%/年 |

分配金利回りから経費率を引いた株式 ETF のリターンは、最大で 3.0% 程度。

高配当 ETF である VYM・HDV・SPYD (2.8% ~ 3.6%) と比べると、ほぼ同じくらいの数字です。

もう少し経費率が低ければ、買いやすいけど・・・。

米国インデックス投資と、高配当投資の詳細は、こちらの記事をご参考ください。

リスク⑤:タイミング投資をする必要がある

新興国株式への投資は、ある程度のタイミング投資が必要で、安いときに買って、高くなったら売るを繰り返さないと、資産が増えにくいです。

VWO は、ボックス圏で上昇と下降を繰り返しています。

未来のことは誰にもわからないとはいえ、新興国株式が右肩上がりにならないのは、VWO のチャートが物語っていると思います。

私の投資スタンスは超長期投資のため、基本的に売ることは考えていません。

そのため、売買を繰り返す必要がある新興国投資は、私の投資スタンスに合わないと考えて購入していません。

私の投資スタンスは、こちらの記事をご参照ください。

まとめ:新興国投資には、独特のリスクがある

この記事では、新興国経済の将来が明るく見える理由を紹介したあと、新興国投資がおすすめできないリスクを紹介しました。

新興国経済の将来は、とても明るいです。

- 人口増加が大きい

- 生産年齢の人口比率が高い

- GDP 増加率が高い

- 投資できる株式・ETF が多い

しかし、「新興国経済の見通しが明るいこと=新興国の株式資産が上昇すること」ではありません。

新興国投資には、独特のリスクがあります。

- GDP と株価の相関性は低い

- 通貨の為替変動率が高い

- 新興国株式インデックスは、S&P500 のリターンを下回る

- 配当金 (分配金) 利回りが低い・経費率が高い

- タイミング投資をする必要がある

特に、新興国の株式投資では、上昇と下降を繰り返すチャートが嫌らしいです。

下落局面で含み損に耐えられなくなって、結果的に売買回数が増える可能性があります。

その一方で、ほとんど話題に挙がらない新興国株式が興味深くもあります。

誰も話題に挙げないってことは、投資のチャンスでもあるんだよね。

このことから、現段階では、新興国株式へ積極的に長期投資をするのではなく、下落したタイミングで投資することが適切だと考えています。

私の資産実績はこちらで紹介しています。

ご参考になりましたら幸いです。

コメント