インデックス投資とか、高配当株投資って何?どっちを選べば良いの?

投資したら資産が増えるって聞いたけど、何に投資すれば良いか分からない・・・。

こんな人のための記事です。

投資は自己責任です。

不動産でも、株式でも、投資をやっていたら一度は聞いたことありませんか?この言葉。

つまり、インデックス投資や高配当株投資みたいな、投資先をどれにするか、決めるのは自分自身という有名な言葉です。

確かに正論なんですけど、実際に投資しようとすると、迷いますよね。

だって失敗したくないもん。

私は両方のメリットが受けられるように、インデックス投資と高配当株投資を組合せて、4000 万円を超える資産を運用しています。

具体的なポートフォリオなどは、こちらをご参考ください。

》運用資産

この記事では、インデックス投資と高配当株投資のメリット・デメリットを分析して、インデックス投資と高配当株投資の組合せが最適解になった理由を紹介しています。

資産最適化のご参考になればと思います。

インデックス投資と高配当株投資の組合せが最強な理由

インデックス投資と高配当株投資の組合せは、再現性のある長期投資でリターンを高めつつ、配当金が得られることが最大の強みです。

「インデックス投資」「高配当株投資」とは

「インデックス投資」と「高配当株投資」に明確な言葉の定義はありませんが、調べてみると意味がなんとなく分かります。

インデックス投資とは、

株価指数などの値動きと連動した投資成果をめざす投資スタイルのこと。

》au じぶん銀行

高配当株投資とは、

安定・連続して高配当となっている優良銘柄を保有し、インカムゲイン (配当金) を定期的に手に入れる投資スタイルのこと。

》楽天証券

となっています。

さらに、ETF (Exchange Traded Fund, 上場投資信託) がインデックス投資と高配当株投資では重要になります。

ETF は、株式と投資信託それぞれの特徴を併せ持った金融商品。

一般的に ETF が連動を目指す指数は複数の銘柄で構成されているため、投資信託同様、1銘柄に投資するだけで分散投資が可能。

》野村アセットマネジメント

私自身は、インデックスと高配当株 ETF の両方に投資しているよ。

どちらかに決める必要は無い (両方の併用ができる)

インデックス投資と高配当株投資 は良し悪しの判断が難しいため、投資目的や個人の価値観によって、好みが分かれます。

持ち家と賃貸の論争みたいなもの!

「持ち家と賃貸」論争と異なるのは、投資の場合、どちらか一方に決める必要が無いところです。

どちらも良いところがあるのなら、どちらともやれば良いじゃない、が私の考え方です。

一言で言うと、私の投資方針は「投資リターンとキャッシュフローを最大化する」です。

投資期間は 20 年以上を想定していて、ある程度の長期的な運用が可能です。

また、資産の取り崩しをできるだけ小さくして、現金を手に入れたいです。

こんな私が「インデックス投資と高配当株投資の組合せが最強」と考えるのは、再現性のある長期投資でリターンを高めつつ、配当金が得られると考えているからです。

インデックス投資と高配当株投資の組み合わせで、高いリターンと配当金の両方が得られる

メリットとデメリットに違いがある

「インデックス投資」と「高配当株投資」のどちらにもメリットとデメリットがあります。

一般的に、適切な投資先に分散投資すると、長期的には再現性の高いリターンが得られます。

インデックス投資は、大きな市場に分散して投資する手法であることから、長期に投資することで、再現性の高いリターンを得ることが可能です。

S&P500 のような特定の国や、全世界株式インデックスへの投資は、誰がやっても同じリターンを得ることができます。

また、平均的にインデックス投資はアクティブ投資より、大きなリターンを得やすいです。

しかし、高配当株投資とくらべて、インデックス投資は配当金が少ないです。

そのため、インデックス投資の場合、投資資産で生活をしようとすると、せっかく投資で築いた資産を切り崩す可能性があります。

一方で、高配当株投資は定期的に配当金を受け取れるため、資産を切り崩すことなく現金を手に入れることができます。

これらのメリットとデメリットの違いが、「インデックス投資と高配当株投資」論争のポイントとなります。

資産の最大化をめざすか、キャッシュフローの最大化をめざすか、が論点ね。

- インデックス投資は、資産の最大化をめざす方法

- 高配当株投資は、キャッシュフローの最大化をめざす方法

インデックス投資と高配当株投資の比較

次に、インデックス投資と高配当株投資を具体的に比較して、メリットとデメリットを見ていきます。

経費率、分配金、リターン比較 (VOO, VYM, SPYD, HDV)

まずはインデックス投資と高配当株投資における、経費率と分配金、リターンを比較します。

比較の前提は以下のとおりです。

- 日本で人気の高い ETF 、VOO/VYM/SPYD/HDV を比較

- 「リターン」は、分配金を含めたトータルリターンで計算

- 1ドル = 135 円で計算

また、意味はほとんど同じですが、ETF は上場投資信託のため、「配当金」ではなく「分配金」で表現します。

英語の場合は “Yield” だけど、日本語の場合は配当金・分配金で使い分けるんだよね・・・。

経費率、分配金、リターン (VOO, VYM, SPYD, HDV)

| 銘柄 | 種類 | 純資産 | 経費率 | 分配金 利回り | リターン (年率, 10年間) | 組入れ 銘柄数 | 設定年 |

| VOO | S&P500 インデックス | 38兆円 | 0.03% | 1.45% (1.0倍) | 13.8% (1.0倍) | 503 | 2010年 |

| VYM | 高配当株 | 6.5兆円 | 0.06% | 3.09% (2.1倍) | 11.5% (0.83倍) | 443 | 2006年 |

| SPYD | 高配当株 | 1.1兆円 | 0.07% | 3.76% (2.6倍) | – (設立10年未満) | 80 | 2015年 |

| HDV | 高配当株 | 1.7兆円 | 0.08% | 2.17% (1.5倍) | 9.18% (0.67倍) | 75 | 2011年 |

この表から、

- 各 ETF に共通して、経費率がとても低い (0.1% 未満)。

- 分配金利回りは、高配当 ETF > インデックス ETF (高配当 ETF が 1.5 倍 ~ 2.6 倍)。

- 年率リターンは、高配当 ETF < インデックス ETF (高配当 ETF が 0.67倍 ~ 0.83 倍)。

- VOO と VYM は、組入れ銘柄数が同程度。

- VOO は、直近 10 年間の年率リターンが 13.8% と非常に高い。

ということが分かります。

「分配金利回り」は、資産を切り崩さなくても手に入れられる現金の大きさを表す数字で、FIRE (Financial Independence, Retire Early) の指標になる重要な数字です。

高配当株投資はインデックス投資とくらべて、もらえる配当金 (分配金) が多いよ。

一方で、インデックス投資を代表する VOO は、リターンが非常に大きいです。

年率 13.8% のリターンは、6 年間で 2.0 倍、11 年間で 4.0 倍に換算できます。

資産を最大化するならインデックス投資!

- 分配金利回り:高配当 ETF > インデックス ETF (高配当 ETF が 1.5 倍 ~ 2.6 倍)

- 年率リターン:高配当 ETF < インデックス ETF (高配当 ETF が 0.67倍 ~ 0.83 倍)

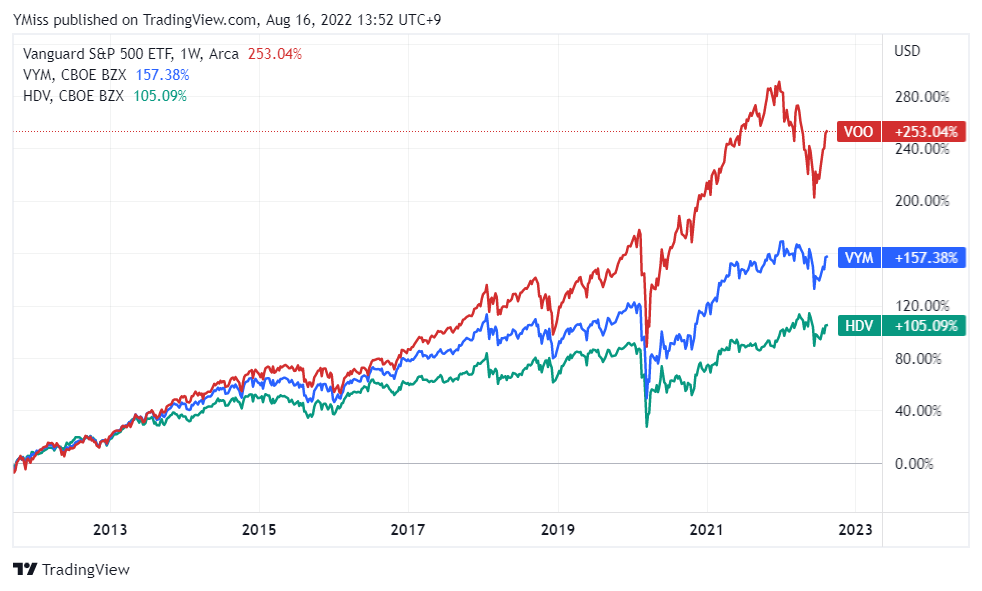

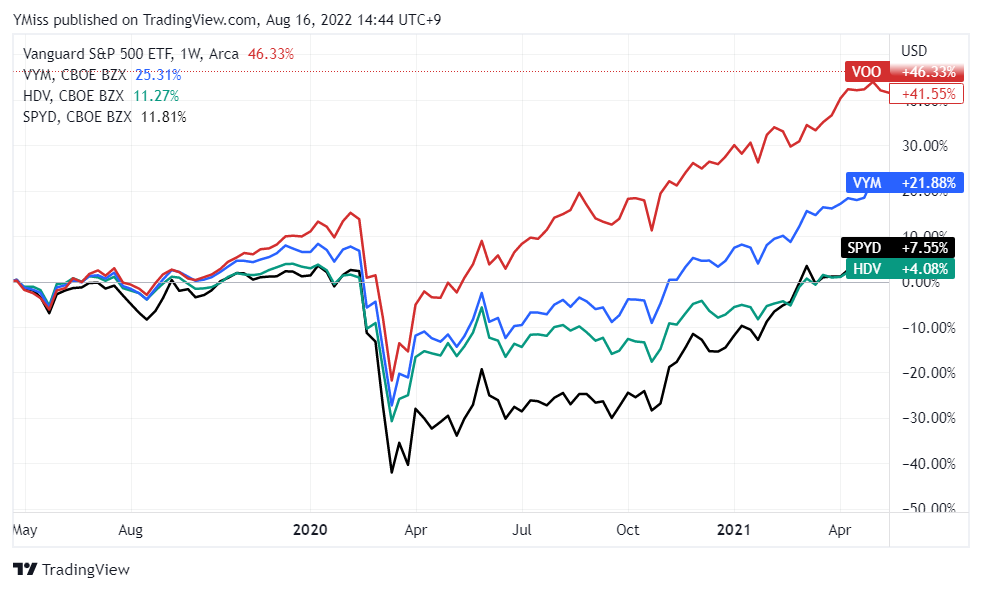

10年間チャートと暴落耐性 (VOO, VYM, HDV )

次に、先ほどの表に登場した VOO/VYM/HDV を使って、暴落耐性を比較していきます。

このチャートは、2012 年~ 2022 年まで、約 10 年間を示しています。

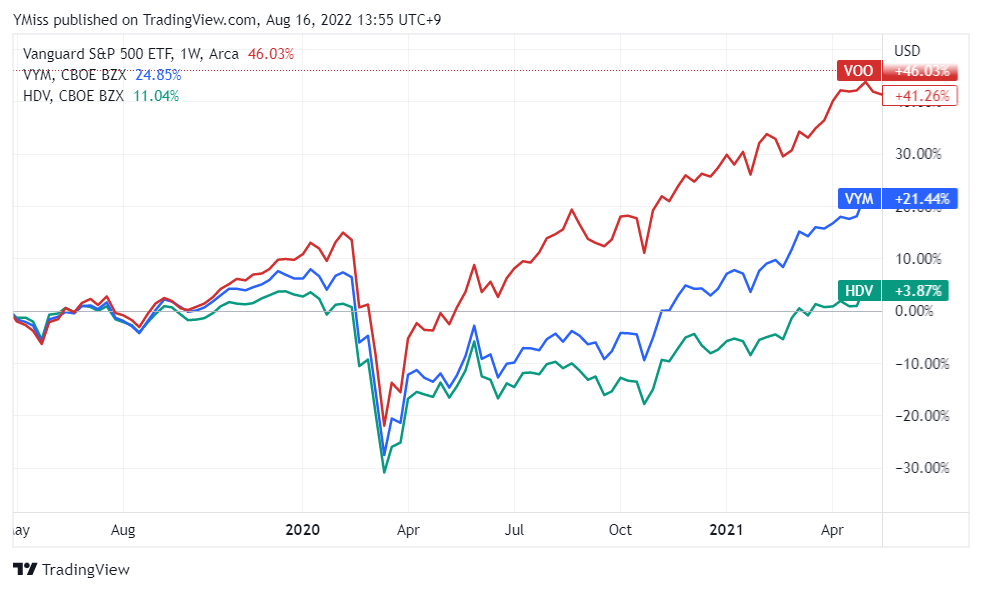

さらにコロナショックが発生した 2020 年 2 月ごろを拡大します。

ここから、

- ~ 2013 年頃まで、VOO/VYM/HDV のパフォーマンスは同じくらいだった。

- VYM は、VOO と HDV の中間の動きをしている。

- 2020 年 2 月~ 3 月に発生したコロナショックでは、

それぞれの ETF で、下落幅はほとんど変わらない。

下落からの回復の速さは、「VOO ⇒ VYM ⇒ HDV」の順で大きい。

ということが分かりました。

VOO はハイテク銘柄の割合が大きかったから、コロナショックの影響が比較的小さかったね。

インデックス投資のメリット・デメリット

インデックス投資の最大のメリットは、資産の最大化ができるところです。

- メリット①:暴落に強い

- メリット②:長期投資により年平均リターンがマイナスになりにくい

- デメリット①:日常が退屈

メリット①:暴落に強い

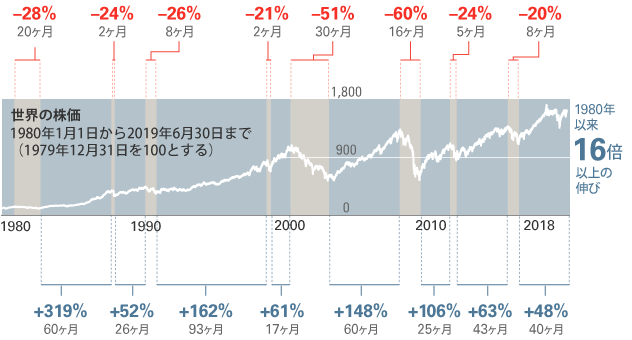

過去の歴史を振り返ると、暴落は必ず起こります。

そして、世界の株価は、この暴落に耐えて常に浮上してきました。

このグラフは、世界の株価における弱気相場 (直近の株価の最高値から20%下落した相場) と、その後の相場を表しています。

今回のコロナショックを含めると、世界の弱気相場の頻度は、1980 年~の約 40 年間で、9 回発生していることが分かります。

これは、平均して約 4 年に 1 回の頻度で、弱気相場が発生することを示してます。

このグラフが示すように、弱気相場は必ず終わり、その後のリターンは弱気相場による損失を上回ります。

弱気相場で耐えるために大切なのは、リターンが損失を上回るだろう、の自信を持つことだよ。

ただ、気をつけないといけないのは、リターンが損失を上回るのは、適切な (価格が上昇しやすい) 投資先のみです。

S&P500 や全世界株式に連動するインデックス投資では、リターンが弱気相場の損失を上回ることが、過去の歴史により示されています。

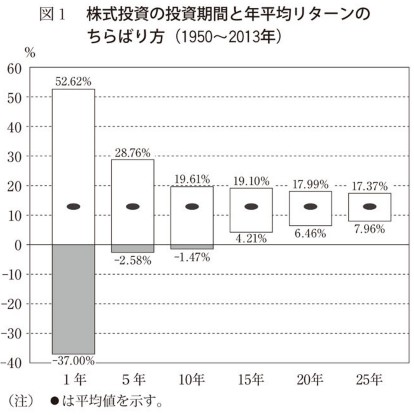

メリット②:長期投資により年平均リターンがマイナスになりにくい

米国や全世界株式インデックスなど、適切な投資先へ投資すると、投資期間に依存してリスクが収束していきます。

この図は、1950 年~ 2013 年に米国 S&P500 インデックスへ投資した場合の、投資期間と年平均リターンの関係です。

図の中の黒い楕円がリターンの平均値です。

ここからわかることは、

- 投資直後、1年目は+52%~ー37% と価格変動が大きい

- 15 年以上 S&P500 インデックスへ投資すると、リターンがマイナスにならなかった

ということです。

短期間だとリスクが大きい投資先であっても、15 年以上持ち続けることにより、高確率でリターンが損失を上回ります。

高配当株投資は高値で購入した直後に暴落すると、戻りきらない場合があるよ。

こちらの記事で、長期投資におけるリスク管理の方法を紹介しています。

》【人生が変わる】長期投資のリスク管理 具体的な5つの方法

メリット③:高配当株投資と比較して、リターンが大きい

先ほど紹介した表を、もう一度見てみます。

| 銘柄 | 種類 | 純資産 | 経費率 | 分配金 利回り | リターン (年率, 10年間) | 組入れ 銘柄数 | 設定年 |

| VOO | S&P500 インデックス | 38兆円 | 0.03% | 1.45% (1.0倍) | 13.8% (1.0倍) | 503 | 2010年 |

| VYM | 高配当株 | 6.5兆円 | 0.06% | 3.09% (2.1倍) | 11.5% (0.83倍) | 443 | 2006年 |

| SPYD | 高配当株 | 1.1兆円 | 0.07% | 3.76% (2.6倍) | – (設立10年未満) | 80 | 2015年 |

| HDV | 高配当株 | 1.7兆円 | 0.08% | 2.17% (1.5倍) | 9.18% (0.67倍) | 75 | 2011年 |

VOOは、VYM や HDV を上回るリターンが期待できます。

厳しめに見ても、税引き後で年率 10% 弱のリターンが得られそうです。

インデックス投資は安心感があるんだよね。

デメリット①:日常が退屈

長期保有を前提としたインデックス投資により資産を最大化するためには、売買の回数をできるだけ少なくする必要があります。

長期投資では、バイアンドホールドが基本的な考え方となるため、一度購入した後は、じっと含み損に耐えるだけになります。

20 年~ 30 年間、何もしないことが最善の状態となるため、日常が退屈に思えてくる人が多いかもしれません。

一方で、高配当株投資は配当金が増えていく楽しみを味わうことができます。

インデックス投資は、忙しい人や面倒くさがりな人に向いてるね。

長期投資で失敗しないコツは、こちらの記事を参考にしてください。

》【最大の敵は自分自身】長期投資が失敗するたった1つの理由

- メリット①:暴落に強い

- メリット②:長期投資により年平均リターンがマイナスになりにくい

- デメリット①:日常が退屈

高配当株投資のメリット・デメリット

高配当株投資の最大のメリットは、キャッシュフローの最大化ができるところです。

- メリット①:キャッシュフローが増える

- メリット②:不労所得 > 生活コスト (FIRE) までの計算が簡単になる

- デメリット①:配当金にかかる税金が大きい

- デメリット②:暴落に弱い

メリット①:キャッシュフローが増える

高配当株投資では、「高配当株投資」の名前の通り、高い配当金 (分配金) を得ることができます。

現金がほしいときに、投資資産を切り崩さなくても現金が得られることは、大きなメリットです。

また、不労所得が増えていく様子を見るのは、シンプルに楽しいです。

人生の質 (Quality of Life) が向上していく実感を得ることができます。

不労所得・・・。大好きな言葉です。

メリット②:不労所得 > 生活コスト (FIRE) までの計算が簡単になる

得られる配当金は、投資資産の価格が変動してもほとんど変わりません。

ただ、不景気で減配することもあるから、リスクがゼロってことではないんだけどね。

そのため、いわゆる FI (Financial Independence) の状態である、「不労所得 > 生活コスト」の計算が簡単になります。

また、得られる現金が多いということは、FIRE したときに投資資産の取り崩しが小さくて済みます。

高配当株投資の割合を増やせば、FIRE のイメージがつきやすくなるよ!

デメリット①:配当金にかかる税金が大きい

投資資産を最大化することが目的の人は、配当金を手に入れるたびに発生する税金が、勿体ないと思うはずです。

日本で投資口座を作った場合、

- 連邦個人所得税 (10%) ※米国株投資の場合のみ

- 所得税、復興特別所得税 (15.315%)

- 住民税 (5%)

の税金が配当金に課せられます。

なお、確定申告により「外国税額控除」を申告することで、「連邦個人所得税 (10%)」の二重課税を回避できます。

つまり、配当がでるたびに約 20% の税金が発生するため、配当金を再投資する場合は、税金分だけ無駄が発生することになります。

税金だから逃れられないね・・・。

デメリット②:暴落に弱い

コロナショックの期間を拡大して、VOO/VYM/HDV/SPYD のチャートを見てみます。

2020 年 2 月~ 3 月のコロナショックに注目すると、VOO は下落からの回復が最も速いです。

その一方で、VYM/HDV/SPYD のような高配当株 ETF は、価格が下落したあと、なかなか価格が元に戻りませんでした。

一般的に、成熟して成長が止まってきた企業が高配当になりやすいです。

これにより株価の上昇が遅いことから、高配当株投資では、ある程度のタイミング投資 (アクティブ投資) が求められます。

暴落からの回復スピードが遅いことは、大きなデメリットです。

資産の含み損に耐えられなくなり、長期投資をやめてしまう可能性が高まります。

コロナショックのときの SPYD は散々な状態だったよ・・・。

- メリット①:キャッシュフローが増える

- メリット②:不労所得 > 生活コスト (FIRE) までの計算が簡単になる

- デメリット①:配当金にかかる税金が大きい

- デメリット②:暴落に弱い

まとめ:インデックス投資と高配当株投資、両方の組合せが最強

この記事では、インデックス投資と高配当株投資のメリットとデメリットについて、紹介しました。

- メリット①:暴落に強い

- メリット②:長期投資により年平均リターンがマイナスになりにくい

- デメリット①:日常が退屈

- メリット①:キャッシュフローが増える

- メリット②:不労所得 > 生活コスト (FIRE) までの計算が簡単になる

- デメリット①:配当金にかかる税金が大きい

- デメリット②:暴落に弱い

両方の投資方法ともにメリットがあるため、優劣を決めることに意味はありません。

キャピタルゲイン (売却益) とインカムゲイン (配当益) のどちらを選ぶのが良いか、自分自身の価値観・好み・目的によって、決めることが大切だと思います。

投資の目的次第かな。

私自身は両方のメリットを受けるため、インデックスと高配当株の両方の ETF を購入しています。

複利を最大限に利用して、運用資産は 4000 万円以上、税引き前の分配金は毎年 80 万円以上あります。

具体的なポートフォリオは、こちらをご覧ください。

》運用資産

ご参考になりましたら幸いです。

コメント