以前の記事で、株式投資は

- リスク(価格の変動)が、他の投資商品より大きい

- その一方で、超長期的に見ると資産価値の上昇が最も大きい

ことを紹介しました。

このことを知っている経験豊富な投資家であっても、資産の 100% を株式に長期投資しない(できない)ことがあります。

なぜなら、資産運用する投資家が人間だからです。

市場が暴落中・・・。今売らないと損失が拡大する・・・!

含み損が大きすぎて不安。夜だって眠れない・・・。

こんな人のための記事です。

長期投資が失敗する理由は「含み損に耐えられないから」

以前、長期投資における年平均リターンは、マイナスにならないことを紹介しました。

過去の歴史から、これだけ分かっているのに、長期投資は失敗することがあります。

その理由はたった1つ。含み損に耐えられないからです。

ピンチになると、人間は正常な判断ができなくなるってこと!

最初に、含み損に耐えられない原因を紹介します。

人は、ネガティブ本能と恐怖本能を持っている

人間は感情で動く生き物です。

人間の感情による判断が事実と異なることを示した、興味深い本があります。

FACTFULNESS(ファクトフルネス)

この本には、

- 人は誰しも、物事のポジティブな面より、ネガティブな面に注目しやすい。

- 危険でないことを、恐ろしいと考えてしまう思い込みを持っている。

といったことが、具体的な事例とともに書かれています。

これを投資に当てはめて考えると、

- 損失に対して、永遠に下がり続ける恐怖・不安を抱いてしまう。

資産価値が下降するトレンドが始まると、まるでそれが永遠に続くように錯覚してしまう。

含み損がさらに大きくなるのではないかと、不安になる。 - 一方で、利益は増え続けないと思ってしまう。

資産価値が上昇するトレンドが始まると、まるでそれがすぐに終わるように錯覚してしまう。

せっかく得られた利益が、すぐに失ってしまうのではないかと不安になる。

といった内容になります。

これにより、永遠に下がるように思えてくる相場に恐怖してしまうため、ベテランの投資家であっても、暴落局面では資産を売却して現金にしてしまう、ということが起こります。

長期投資では、これらの本能にあらがう必要があります。

心の底の欲求にあらがう必要があるのは理解できるんだけど、サラリーマンのような凡人には難しい!

自分自身のポートフォリオを疑う

自分自身のリスク許容度を下回るようなポートフォリオを設計することが、長期投資における暴落局面では重要です。

なぜなら、下降トレンドが過ぎ去った後、必ず上昇トレンドがやってくると信じて、変わらない積立投資をする必要があるためです。

そして、下降を上回る上昇によって、自分の持っている資産の価値を増やすことができます。

しかし、それは適切なポートフォリオを持っていた場合です。

もし、自分自身のポートフォリオが長期的に下落するトレンドを持っていたら・・・?

そんな不安を持ったことはありませんか?

かえるはよく不安になるよ・・・

日経平均株価

例えば、これは日経平均株価のチャートです。

日経平均株価は、1990 年に最高値をつけた後、30 年間株価は戻ることができませんでした。

これは、日経平均のインデックスに投資した場合は、投資のタイミングを誤ると、30 年間含み損が発生することを示しています。

GPIF(年金積立金管理運用独立行政法人) のポートフォリオ

次に、GPIF のポートフォリオを見ていきます。GPIF がどのような組織かというと、

年金積立金管理運用独立行政法人(GPIF)は、厚生労働大臣から寄託された年金積立金の管理及び運用を行うとともに、その収益を年金特別会計に納付することにより、厚生年金保険事業及び国民年金事業の運営の安定に資することを目的としています。

GPIF(年金積立金管理運用行政法人)

とのことで、つまり、GPIFは「年金積立金の管理・運用を行う」組織です。

2001 年度から運用を開始して、

- 年率の収益率 +2.97%/年

- 累積の収益額 +70兆円

という、投資の世界でお手本にすべき素晴らしい実績を残しています。

国民の資産を運用するという、絶対に負けられない投資において、成績を残すことは非常に難しいと思います。

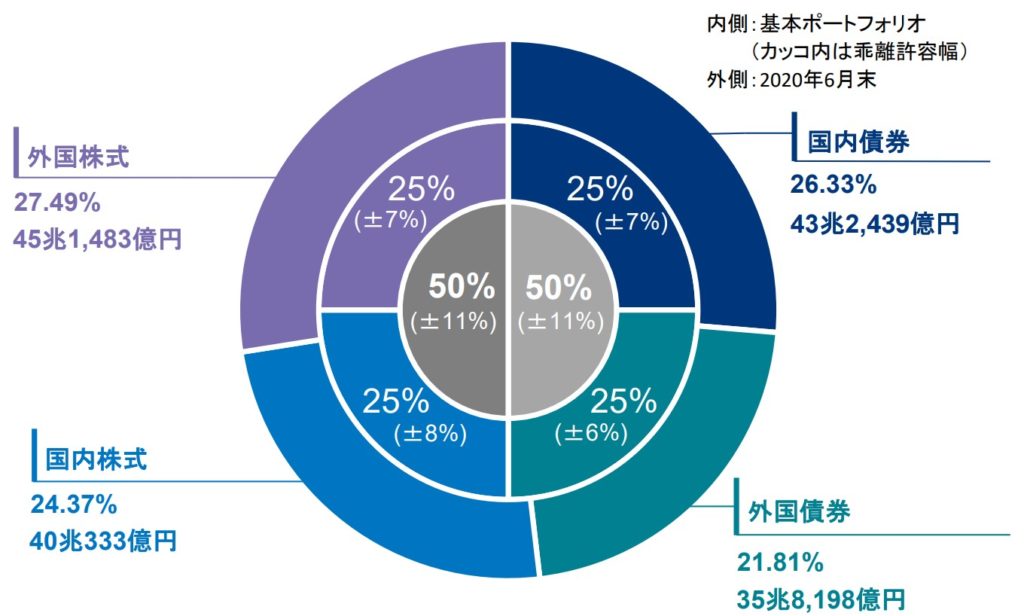

この GPIF がどのようなポートフォリオを持っているかというと、下の図の通りです。

このブログを見ている方で、同じポートフォリオを持っている人は少ないと思います。

自分自身のポートフォリオは、著名な投資家や投資機関と比べて、遜色ないものでしょうか?

また、たとえ信頼のおけるポートフォリオを組んだとしても、今後も損失が増えない理由にはなりません。

かえるは、株式と現金だけだよ!

短期投資がやりたくなる

「人間は欲望の塊」という言葉があるように、人は指をくわえて暴落相場を見ているよりも、短期投資を行って資産を最大化したくなります。

あるタイミングで売却して、十分に下落したところで購入することによって、差額を利益にして、資産を最大化できると考えます。

でも、一度売却資産を買い戻すのは、人間の感情的に難しいのでは・・・?

確かに、暴落相場で売却した資産を、再度買い戻すことは感情的に難しいです。しかし、価格変動率(ボラティリティ)の高い相場で、スイングトレードをした方が、資産の最大化には効果的に見えます。

事実、暴落局面では個別銘柄が1日で十数% 変動することが珍しくありません。

例えば、2020年 3月のコロナショックでは、航空株は 1 日に 10% を超える変動が多く発生していました。

航空株(UAL : United Airlines Holdings, Inc.)のチャート

売買のタイミングを適切に予測できれば、資産を短期投資に集約することによって、投資成績が改善する可能性はあります。

そのときは、長期投資と口座を分けて、余剰資金で行うべきです。

チャートを見ていると、なんとなく上がりそう・下がりそうな傾向が見えてくる経験ないですか?

バンガードが提唱するバイアンドホールドの考え方

世界最大規模の資産運用会社であるバンガードが、コロナショックを事例とした、面白いレポートを作成しています。それは、バイ・アンド・ホールドをした投資家と、資産を売却してしまった投資家とでリターンを比較したレポートです。

バンガード(The Vanguard Group)って何?

ザ・バンガード・グループ・インク(以下:バンガード)とは、アメリカ合衆国ペンシルベニア州に本社がある世界最大規模の資産運用会社であり、世界初のインデックス型投資信託(インデックスファンド)を個人投資家に提供した会社として知られている。

Wikipedia「バンガード・グループ」

2019年5月末時点の運用総資産額は5.4兆米ドル(約600兆円)だった。ブラックロックに次ぐ、世界2位の投資信託および上場投資信託(ETF)の提供者である。

資産 600 兆円って、国が持っている資産より大きい!

バンガードが提供している ETF のうち、有名なものは

- VIG(バンガード・米国増配株式 ETF )

- VYM(バンガード・米国高配当 ETF )

- VOO(バンガード・S&P500 ETF)

などがあります。VOOは、日本の投資信託から購入することもできます。

経費率は 0.1% 以下だから、とてもオトク

バイアンドホールド vs 資産を現金化した投資家

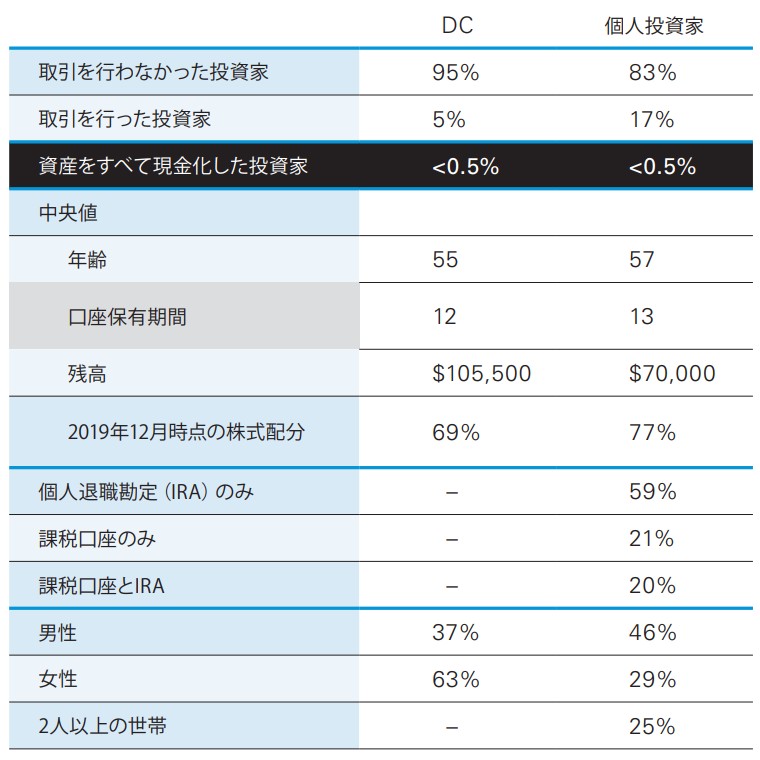

バンガードでは、コロナショックが発生してから、2020年 2月19日~5月31日までの期間で、取引を行わなかった投資家と、取引を行った投資家の比較を行っています。

不安に駆られて現金化した個人投資家の特徴

ここで、”DC” とは確定拠出年金(Defined Contribution Plan)加入者のことです。

この表から、DC 加入者の 5% 、自主運用を行っている個人投資家の 17% が、コロナショックの期間に何らかの取引を行ったことが分かります。

しかも、0.5% 未満とはいえ、資産を全て現金化した人もいます。

口座保有期間の中央値が、12~13年だから、ベテラン投資家が対象だね

バイアンドホールド vs 資産の現金化

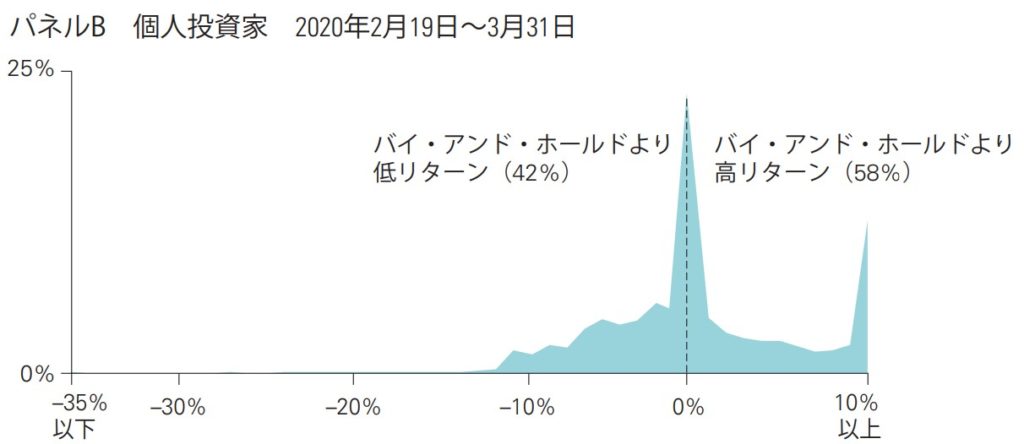

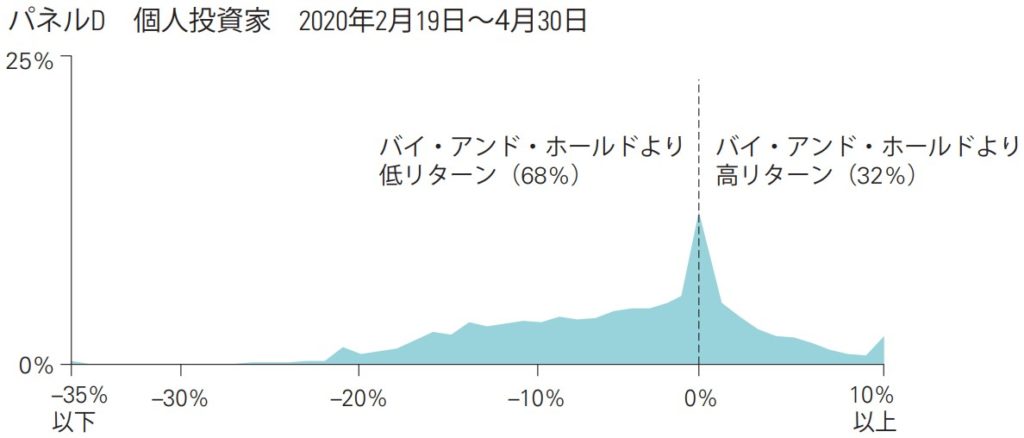

次に、バイアンドホールドした投資家と、資産をすべて現金化した投資家のリターンの比較を示します。

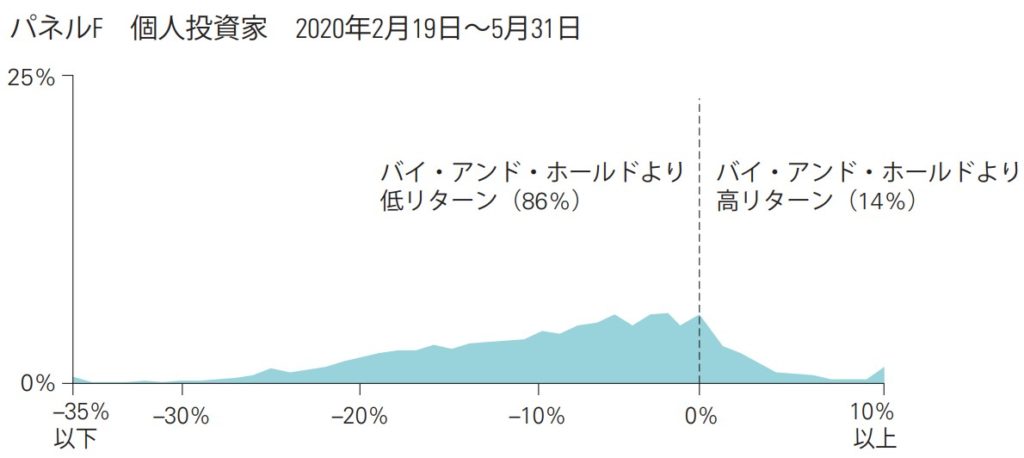

このグラフでは、2月19日~ 5月31日の異なる期間における、

- 横軸:資産をすべて現金化した投資家と、バイアンドホールドした投資家のリターン差

- 縦軸:投資家の割合

を示しています。

このグラフからは、3 月から 4 月、5 月と進むにつれて、資産を現金化した投資家のリターンが低くなっていることが分かります。

5 月には、資産をすべて現金化した投資家の 86% が、バイアンドホールドよりリターンで劣る結果となりました。

つまり、コロナショックで資産を売却した投資家より、売却せずホールドした投資家の方が、圧倒的に利益を得られたということです。

下落・暴落トレンドの最中にホールドするのは、精神的にツライよね・・・

長期的な戦略は変更するべきではない

このレポートで言いたいことは、市場の方向性が変化しても、長期的な投資戦略は変更するべきではない、ということです。

これは、市場が上昇した場合であっても、下降した場合でも同じです。

市場の変動に合わせて売買するのであれば、売買のタイミングについて、正しい判断を行う必要があります。

しかし、不安に駆られてポートフォリオに変更を加えた投資家の大半は、バイアンドホールドした投資家よりも低いリターンとなっています。

つまり、市場の変動を予測することは非常に難しい、ということを示しています。

これは、名著「ウォール街のランダム・ウォーカー」でも同じことが書かれています。

ランダム・ウォークというのは、「物事の過去の動きからは、将来の動きや方向性を予測することは不可能である」ということを意味する言葉である。これを株式市場に当てはめると、株価が短期的にどの方向に変化するかを予測するのは、難しいということだ。言い換えれば、専門の投資顧問サービスや証券アナリストの収益予想、複雑なチャートのパターン分析などを用いても、無駄だということである。

バートン・マルキール「ウォール街のランダム・ウォーカー」

極端に思考停止して、インデックス投資するのは良くないとは思うけどね。

まとめ:最初に決めた投資ルールを守る

長期投資が失敗するたった1つの理由は、含み損に耐えられないからです。

人がなぜ含み損に耐えられないかというと、

- 人は、ネガティブ本能と恐怖本能を持っている

- 自分自身のポートフォリオを疑う

- 短期投資がやりたくなる

からです。

だって人間だもの

このことに対して、世界最大規模の資産運用会社であるバンガードはコロナショックを事例にしたレポートを作成しています。

レポートでは、バイアンドホールドした投資家と、資産を全て現金化した投資家のリターンの比較を行っています。結果として、資産をすべて現金化した投資家の 86% が、バイアンドホールドよりリターンで劣る結果となりました。

つまり、市場のトレンドが変更しても、長期的な投資戦略は変更すべきではないということが示されています。

かえるの投資戦略を、以前の記事で紹介しました。ご参考いただけると幸いです。

バンガードが提唱しているように、規律を維持して投資を行っていきたいものです。

コメント