最近、コロナ対策で現金をジャブジャブ発行したから、インフレが進んでるよね。

金に投資したいけど、どんな投資先があるのかしら?

こんな人のための記事です。

昔から「有事の金」と言われるように、株式投資のリスクヘッジとして金は買われてきました。

実際、2020 年 3 月頃のコロナショックの際には、一時的に株式と同じような動きをしたものの、その後は素早い回復を示しています。

この記事では、株式投資のリスクヘッジとして使える、金投資のメリット・デメリットを紹介したあとで、おすすめの ETF を比較します。

金投資は短期の価格変動が大きいけど、積立投資すれば順調に増えていく投資先だよ。

金投資のメリットとデメリット

金はビットコインなどと同様に、「コモディティ (実物資産)」と呼ばれています。

株式や債券とは異なる特徴を持ち、メリットやデメリットが存在します。

まず、金投資におけるメリットとデメリットを紹介します。

- 金の価値は変わらない

- 株式との相関性が低い

- 配当金を生まない

- 歴史的に見ると、株式や債券より資産が増えない

- 現物の売買コスト、保管維持費が大きい

メリット①:金の価値は変わらない

金の埋蔵量は決まっていて、希少性が変わらないことから、金の価値が変わることはありません。

これまで、人類が採掘した金の総量は、競技用プールの 3~4 杯分です。

そして、地中の埋蔵量は、競技用プール 1 杯分と言われています。

また、金の採掘技術は極端に向上しておらず、供給量が決まっていることから、その価値は普遍的に一定となっています。

そのため、現金の価値が下がると、相対的に金の価値は上がります。

一方で現在、世界の現金供給は増え続けています。

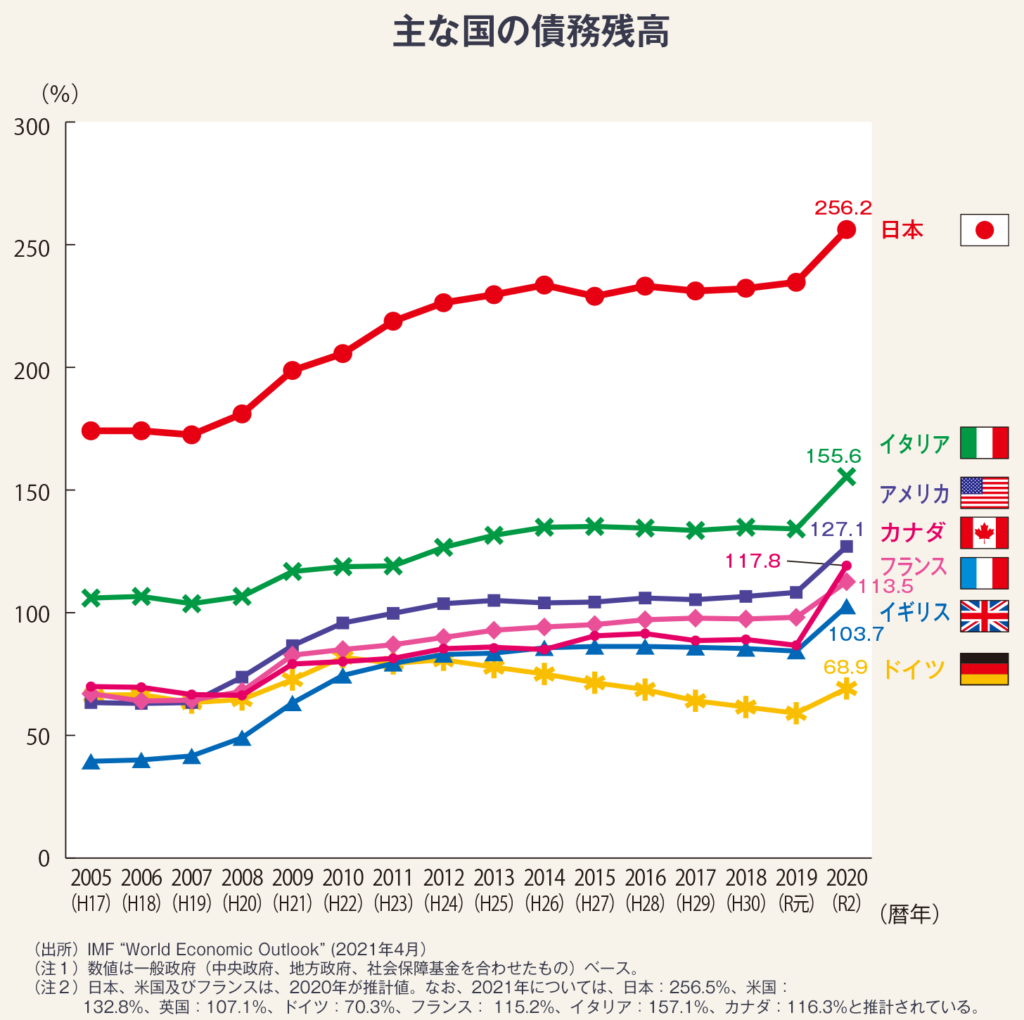

主な国の債務残高 GDP比

このグラフは、主な国における債務残高の GDP 比を表しています。

過去 15 年にわたって、市場への現金供給は世界中で増え続けています。

特に、2020 年は新型コロナの影響による経済の衰えを防ぐため、各国は現金供給を急激に増やしました。

GDP比で見ると、日本がぶっちぎりのトップ!

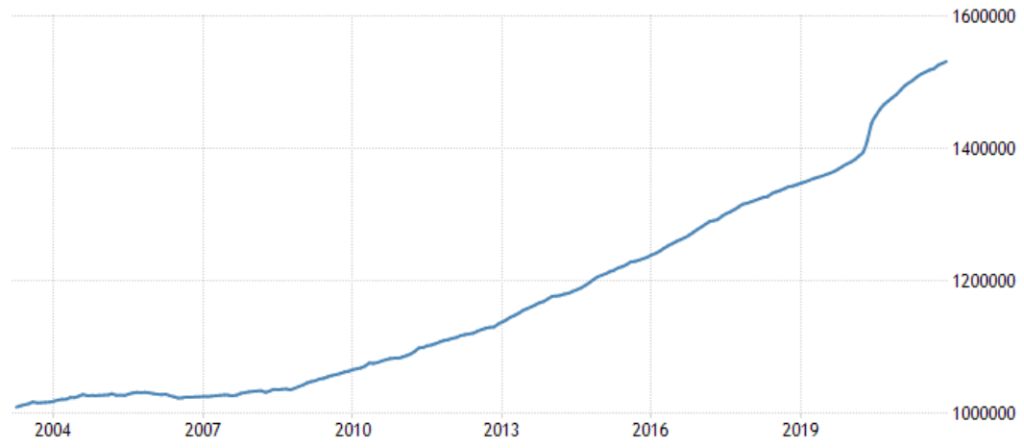

日本における現金供給量

このグラフは、日本における現金供給量 (横軸:年、縦軸:億円) を表していて、10 年間で 現金供給量は約 1.5 倍に増えていることが分かります。

また、このグラフから分かるように、コロナ対策に関係なく、現金供給は一貫して右肩上がりです。

一貫して右肩上がりということは、今後現金の価値は減り続け、金の価値が増え続けることを示しています。

現金の価値が下がり続けるのなら、価値が変わらないゴールドに投資しても良さそうだよね。

- 金の埋蔵量は決まっているため、金の価値が変わることはない。

- コロナ対策に関係なく、現金は一貫して増え続けている。

- 相対的に、現金の価値は下がり、金の価値が上がり続けている。

メリット②:金は株式との相関性が低い

「相関性」とは「関係性」みたいな意味です。

相関性を数値で表したものを「相関係数」と呼びます。

1 が同じ動き、-1 が逆の動き、0 が全く関係のない動きをするくらいの理解で問題ありません。

米国株式と金の相関係数:JP モルガンのレポート

| 資産 | 種類 | リターン (%/年) | リスク (%/年) | 米国大型株式 との相関係数 |

| 米国大型株式 | 株式 | 4.1 | 15.02 | 1.00 |

| 日本株式 | 株式 | 6.7 | 14.85 | 0.71 |

| 新興国株式 | 株式 | 6.9 | 20.92 | 0.76 |

| 米国短期国債 | 国債 | 2.1 | 1.50 | -0.08 |

| 金 | コモディティ | 3.0 | 17.32 | -0.01 |

この表は、JP モルガン・アセットマネジメントから報告されている、2022年における金融資産の期待リターンとリスク、相関係数の予想です。

例えば「米国大型株式」に着目すると、1年間の平均リターンは、+19.12% ~ ー11.1% (=中央値 4.1% ± 15.02%) になる確率が 68.3% と読みます。

リターンとリスクの考え方は難しいよね。

リターンとリスクを詳しく知りたい方は、こちらの記事も参考にしてみてください。

このレポートによると、米国大型株式と金の相関係数は -0.01 と、相関性をほとんど持ちません。

つまり、米国大型株式と金は、ほとんど異なる動きをする、とされています。

次に、実際のチャートで相関係数を確認してみます。

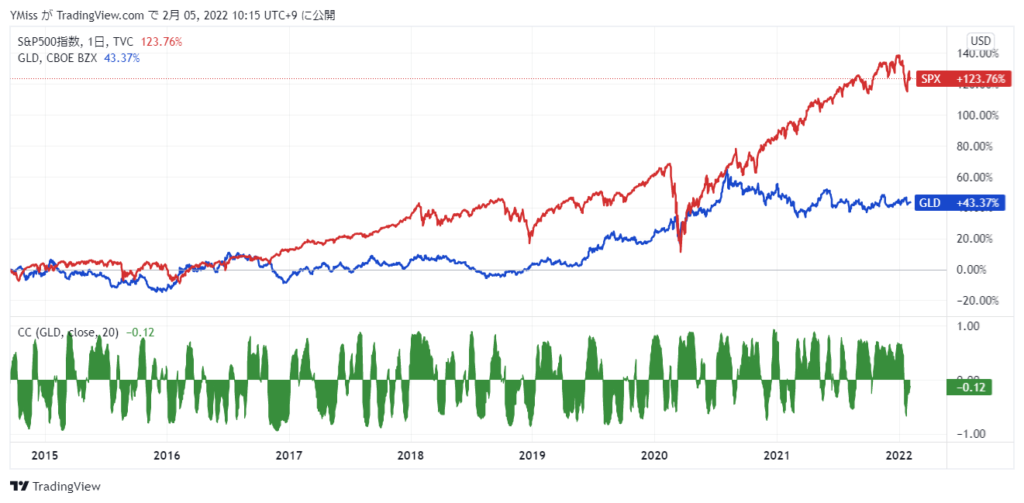

米国株式と金の相関係数:チャート

このチャートは、赤:S&P500 指数、青:金、緑:S&P500 指数と金の相関係数を表しています。

S&P500 指数は、米国市場における代表的な 500 社を選出して指数にしたものです。

詳しい内容は、こちらの記事をご参照ください。

先ほどの JP モルガンのレポートによると、米国大型株式と金の相関係数は -0.01 とありましたが、実際には 1.0~-1.0 の間をばらついていることが分かります。

つまり、長期で見ると相関係数は -0.01 に近くなりますが、短期で見ると相関係数は 1.0~-1.0 となります。

たまに株式に連動して動く、ということだよ。

さらに、コロナショックの期間 (2020 年 3 月頃) を拡大してみます。

金は株式のリスクヘッジとして投資するため、株式と金は、別々の動きをしてほしいところです。

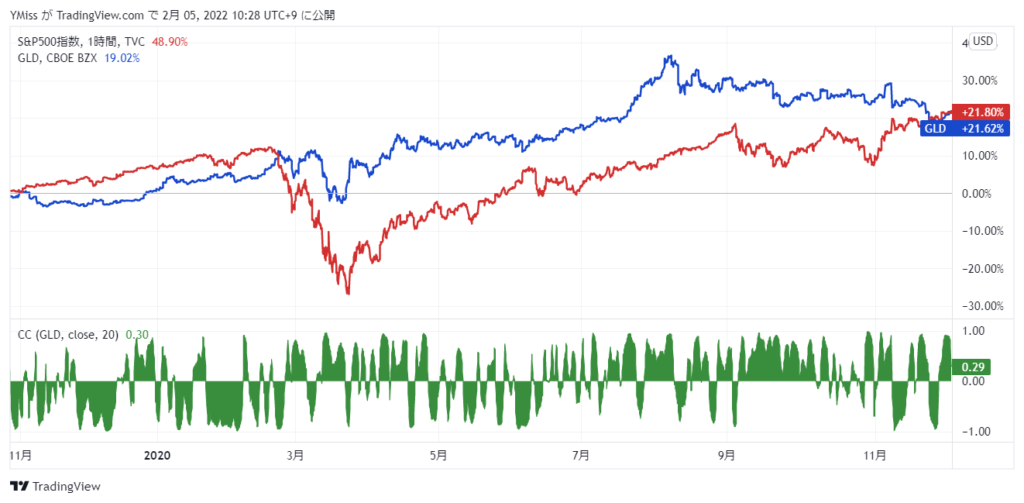

米国株式と金の相関係数:コロナショックの時

先ほどのチャートと同じように、赤:S&P500 指数、青:金、緑:S&P500 指数と金の相関係数として、コロナショック (2020 年 3 月頃) を拡大しています。

コロナショックの直後 (最中) 、

といったことがわかりました。

暴落が起きた後、金を売って株式を買うと、リターンを高めることができそう。

- 金は株式との相関性が低い。

- 株式が暴落したとき、金は下落しにくい。

次に、デメリットを見ていきます。

デメリット①:配当金を生まない

個人的には、「配当金を生まない」ことが金投資における最大のデメリットだと考えています。

金はただの金属であるため、それ自体が資産になることはあっても、配当金のように資産を生み出すことはありません。

株式や債券とは異なり、持ち続けても配当金が生まれないため、現金化することによるキャピタルゲインしか得られません。

つまり、金投資は資産の売却が前提の投資です。

配当金がもらえたら、金に投資しやすくなるんだけどな。

デメリット②:株式や債券より資産が増えない

複利の力を利用できないため、金投資はトータルリターンで株式や債券に劣ると言われています。

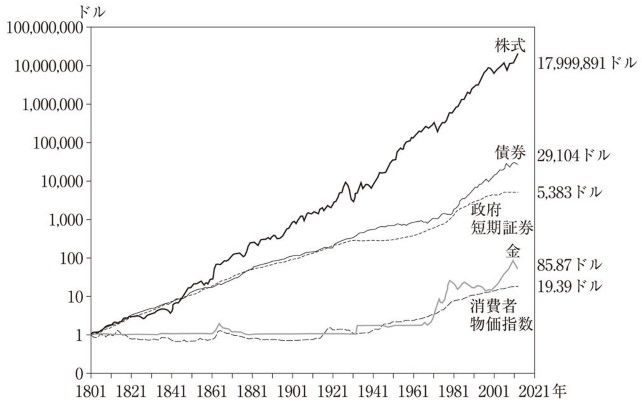

主要資産の累積価値

この図は、1800 年~ 2014 年の期間に、主要な金融資産の価値がどのくらい増えたかを表しています。

株式が 1800 万倍に増えたのに対して、金はわずか 86 倍です。

一方で、直近 15 年ほどを見ると、金は株式のリターンに劣ってはいません。

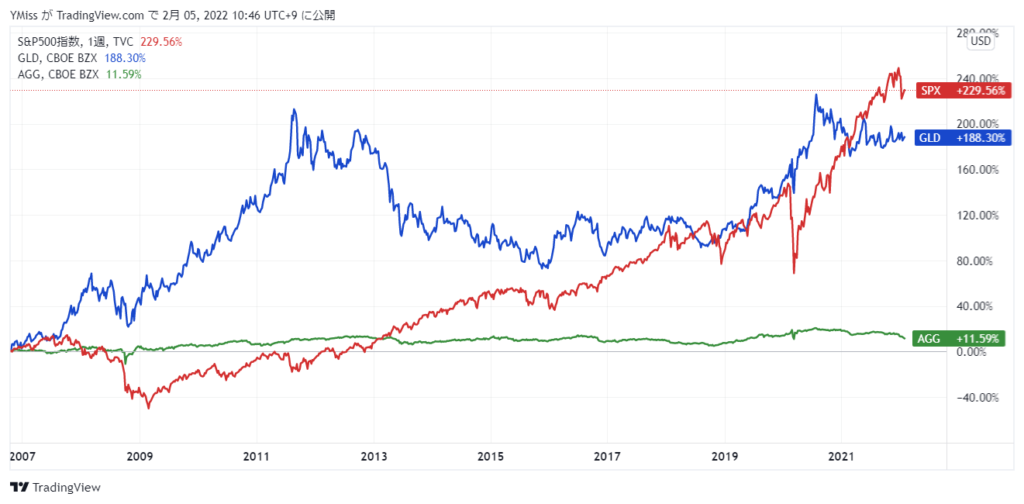

直近 15 年間の S&P500、金、米国債券価格

このチャートは、赤:S&P500 指数、青:金、緑:米国債券の直近 15 年間のチャートを重ねたものです。

GLD は金価格、AGG は米国債券に、それぞれ連動した ETF です。

このチャートから、

ことがわかります。

例えば、2014 年~ 2018 年の期間、金の価格は停滞していましたが、2019 年になって、急激に価格が上昇しています。

- 歴史的に見ると、株式や債券より、金は資産が増えない。

- 金価格の値動きは、時期によって変わる。

デメリット③:現物の売買コスト、保管維持費が大きい

地金 (金の延べ棒) の売買コスト、保管維持費が大きいです。

例えば、純金積み立ての場合、購入にかかる手数料は 1.5% ~ 2.5% です。

株式や債券 ETF の 経費率 ~0.2% と比較して、割高に感じます。

下の表は、田中金属工業で純金積み立てをした場合の、購入にかかる手数料です。

また、地金を購入した後で、セキュリティ対策が設けられた保管場所を準備する必要があります。

この保管維持費も大きいと思います。

金の延べ棒が手元にあると、ザ・富豪って感じを味わうことができるけどね。

金の投資方法とおすすめETF

金への投資方法

金への投資先には、

といった方法があります。

この中で、地金や金貨といった現物の購入は売買コストと保管維持費が高いため、ETF による投資がおすすめです。

この記事では、SBI 証券と楽天証券で購入可能な ETF の中から、おすすめの投資先を紹介しています。

金への投資は、ETF がおすすめかな。

金、金鉱株のETFとは?おすすめ比較

SBI 証券と楽天証券で購入できる ETF

| No | ティッカー | 純資産 | ベンチマーク | 経費率 (年率) | 分配金 利回り | 組入れ 銘柄数 | 設定年 |

| 1 | GLD | 6.7兆円 | 金価格 | 0.40% | 0.00% | ー | 2004年 |

| 2 | IAU | 3.3兆円 | 金価格 | 0.25% | 0.00% | ー | 2005年 |

| 3 | GLDM | 0.49兆円 | 金価格 | 0.18% | 0.00% | ー | 2018年 |

| 4 | GDX | 1.4兆円 | NYSE 金鉱株 インデックス | 0.51% | 1.77% | 57 | 2006年 |

| 5 | GDXJ | 0.46兆円 | 中小型金鉱株 インデックス | 0.53% | 1.97% | 101 | 2009年 |

| 6 | SPYD (参考) | 0.65兆円 | 高配当株 | 0.07% | 3.60% | 80 | 2015年 |

この表は、SBI 証券と楽天証券の両方で購入することができる ETF の一覧です。

といった特徴があります。

金に投資したいけど分配金も欲しい人は、金鉱株へ投資する方法があるよ。

金 (ゴールド) のETF:GLD/IAU/GLDM

このチャートは、赤:GLD、青:IAU、緑:GLDMを重ねています。

GLD、IAU、GLDMはそれぞれ、金価格に連動する ETF です。

このチャートから、

といったことがわかります。

なお、GLDM は純資産が比較的小さいように感じますが、人気の高配当株 ETF である SPYD と同じくらいの純資産を持っています。

そのため、流動性の観点では全く問題がないと考えることができます。

S&P500 インデックス ETF、高配当 ETF の純資産や経費率は、こちらの記事で紹介しています。

しかも、楽天証券だと GLDM の買付手数料が無料だよ。

- 金価格連動の ETF は、分配金利回りが 0%。

- 経費率が最安の GLDM がおすすめ。

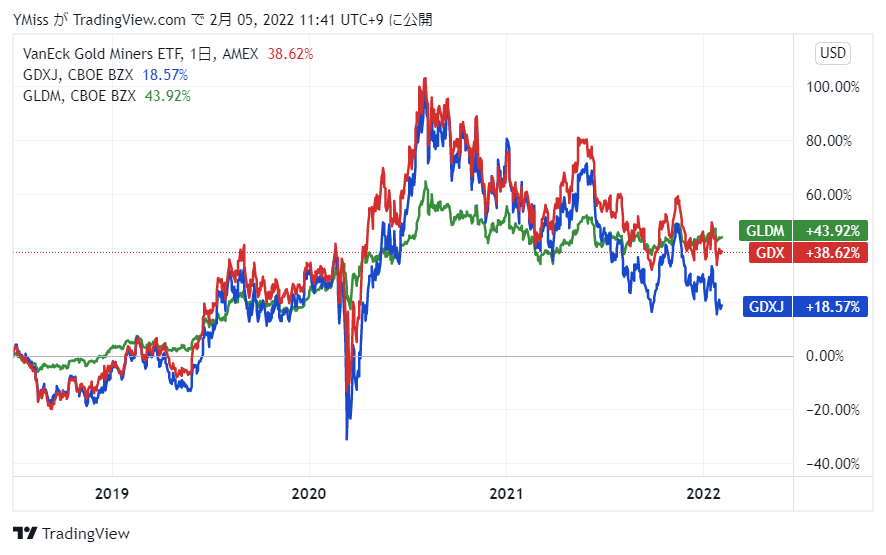

金鉱株のETF:GDX/GDXJ

このチャートは、赤:GDX、青:GDXJ、緑:GLDMを重ねています。

GDX、GDXJ が金鉱株の ETF、GLDM が金の ETF です。

このチャートから、

といったことがわかります。

例えば、金鉱株 ETF はコロナショック (2020 年 3 月~) の 5 ヵ月間で 125% 上昇した後、次の 5 ヵ月間で、 50% も下落しています。

金鉱株を長期で持つには、ポートフォリオを小さくするような工夫が必要かも。

- 金鉱株の ETF は、分配金 (配当金) を持つ。

- 金と金鉱株の相関性は高い。

- 金鉱株は、価格変動がとても大きい。GDXJ は、GDX より価格変動が大きい。

まとめ:守りの資産として金投資はリスクヘッジに使う

株式のリスクヘッジとして使える、金投資のメリット・デメリットを紹介しました。

- 金の価値は変わらない

- 株式との相関性が低い

- 配当金を生まない

- 歴史的に見ると、株式や債券より資産が増えない

- 現物の売買コスト、保管維持費が高い

歴史的に見ると、株式や債券より資産が増えないため、金への長期投資はリターンが低くなる傾向にあります。

しかし、株式との相関性が低いことから、守りの資産として金に投資することは、分散投資において効果的です。

現在、世界の現金供給量は一貫して増え続けており、インフレが加速しています。

将来的に価値が下がり続ける現金を持つよりは、価値の上昇が見込める金を持つほうが良いかもしれません。

金を暴落のタイミングで売却して、その資金を株式へ投資するような運用が期待できます。

今後は金価格の上昇が見込めるから、現金の代わりに持っておくのはアリだよね。

さらに、金投資における、おすすめ ETF を紹介しました。

金の ETF は、経費率が最安の GLDM がおすすめです。

また、金鉱株の ETF は、ボラティリティが高く、GDX と GDXJ で優劣がつけにくいです。

金鉱株 ETF は、分配金がでるのが魅力的だよ。

- 金の ETF は、経費率が最安の GLDM がおすすめ。

- 金鉱株の ETF は、GDX と GDXJ がおすすめ。

- 金鉱株の ETF は、ボラティリティがとても高い。リスク耐性の高い上級者向け。

- 金鉱株の ETF は、分配金がでることが魅力的。

ご参考になりましたら幸いです。

コメント