分散投資って時々聞くけど、具体的にどんな種類の方法があるの?

分散投資って、何をやれば良いんだろう?

こんな人のための記事です。

投資の世界では、「卵は一つのかごに盛るな」という格言があります。

簡単に言うと、1つの資産に集中投資すると失敗したときの損失が大きいため、資産を分散して投資しましょう、という格言です。

分散投資は投資の成功の基本ともいわれています。

そのため、投資をこれからやろうとしている人や、投資をやり始めた人であれば、必ず一度は悩むのが、投資資産の分散方法です。

自分なりの分散方法を確立することが、長期投資の醍醐味と言って良いと思う。

この記事では、実際に私が心がけていることを交えながら、資産運用におけるおすすめの分散方法を紹介します。

一つの事例として、参考にしていただければと思います。

何が優れた投資方法なのかは、人それぞれの好みで決まるよ。

分散投資のメリット・デメリット

分散投資は、リスク (価格変動) を抑えることを目的とした投資手法です。

投資における資産の分散は、自分自身のリスク許容度や資産の大きさによって決めることができます。

つまり、リスク許容度が低い人だったり、投資資産が大きい人は、資産の分散を大きくする必要があります。

なぜなら、市場が暴落したときの資産価値の下落に耐えられるか、決めるのは自分自身だから。

まず、分散投資におけるメリットとデメリットを紹介していきます。

- 短期的な (暴落時の) リスクを減らすことができる

- 投資の流行に左右されない

- コストがかかる

- 短期的に大きなリターンは得られない

メリット①:短期的な (暴落時の) リスクを減らすことができる

資産の分散化は、短期的なリスクを減らすことができます。

株式・債券・金などの金融資産を長期的に保有した場合、その資産価値が増える可能性はとても高いです。

特に株式は他の金融資産と比較して、圧倒的にその上昇が大きいです。

また、長期的に株式を保有すると、リターンがマイナスになることはないと言われています。

しかし、株式のリスクは大きく、さらに暴落は「必ず」訪れます。

株式市場は、「必ず」暴落する

株式市場では数十 % 下落するような、大きな暴落が「必ず」発生します。

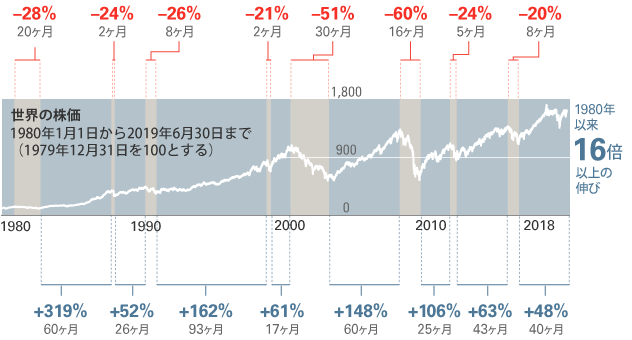

このグラフは、世界の株価における弱気相場 (直近の株価の最高値から20%下落した相場) と、その後の相場を表しています。

2020 年のコロナショックを含めると、世界の弱気相場の頻度は、1980 年~の約 40 年間で、9 回発生していることが分かります。

自分自身のリスク許容度が試されるのは、この暴落時です。

長期投資が失敗する理由は、資産の含み損に耐えられなくなるためです。

長期投資が失敗する理由については、こちらの記事をご参考ください。

投資資産を分散化することにより、暴落時の価格下落幅を小さくできるため、長期投資の失敗する可能性を減らすことができます。

メリット②:投資の流行に左右されない

投資商品には、流行があります。

例えば、2000 年代始めのハイテクブーム、2020 年の仮想通貨ブームなど、資産の価格変動は年代によって大きく変わります。

年代ごとの資産価値の変動

この表は、JP モルガン・アセットマネジメントから発行された、資産価値の変動を年代ごとに比較した表です。

目がチカチカしそうな色使いですが、この表で言いたいことは、

- 常に勝ち続ける投資資産は存在しない

- 資産を分散したバランス型は、リスクを抑えることができる

ということです。

長期的に安定的なリターンを得たいとき、資産の分散を行うことが効果的です。

資産の分散は、守りの戦略だよ。

デメリット①:コストがかかる

一方で、資産を分散すると煩雑になることから、管理コストが高まります。

代表的なコストは、資産の売買や維持に必要な手数料です。

売買の回数を増やしただけ、売買手数料は増えますし、経費率の高い投資信託や ETF をポートフォリオに組み入れれば、維持手数料が増えます。

また、管理が複雑になればなるほど、投資に使う時間が増えていきます。

証券口座を複数持つ場合は、ログインのたびに異なった ID やパスワードを入力する手間が発生します。

ただ、管理に使う時間は、家計簿アプリなどで情報を集約することにより、ある程度は小さくできます。

家計簿アプリのメリットを紹介した、こちらの記事もご参考いただければと思います。

デメリット②:短期的に大きなリターンは得られない

短期的に大きいリターンを得ようとするとき、簡単な方法の一つは個別株のようなハイリスク資産に投資することです。

このとき、レバレッジをかけて、見た目の投資資金を数倍にすることも、リターンを最大化するためには有効です。

Tesla, Inc. (TSLA) チャート

例えば、このチャートは Tesla, Inc. (テスラ) の株価チャートです。

2020 年、Tesla の株価はとても強く、わずか1年で 7.77 倍 (777%) になりました。

S&P500 インデックス (VOO) チャート

一方で、こちらは S&P500 インデックスのチャートです。

S&P500 は、時価総額ベースでアメリカ市場の 80% をカバーしている、大型株式のインデックス (株価指数) です。

2020 年は相場が強かったため、17% と例年より高いリターンを記録しました。

しかし、Tesla の 777% と比べると、どうしても見劣りします。

短期的に大きなリターンを得られないことが、分散投資のデメリットです。

Tesla はリスクも大きかったから、株を持っていた人は寝不足になったんじゃないかな。

分散投資の具体的な方法 おすすめ7選

それでは次に、分散投資の具体的な方法を紹介していきます。

- 金融資産の分散

- 時間分散

- 地域分散

- 通貨分散

- セクター (業種) 分散

- 大型株と小型株を所有する

- 投資スタイルを複数持つ

投資における資産の分散は、自分自身のリスク許容度や資産の大きさによって決めることができます。

私のポートフォリオは、こちらの記事からご参考いただければと思います。

おすすめ①:金融資産の分散

代表的な金融資産として、株式、債券、不動産、コモディティがあります。

2020年に入ってから注目されている、ビットコインのような仮想通貨はコモディティに分類されます。

このほか、金のような貴金属や、石油などもコモディティです。

それぞれの資産の相関が低いことが、金融資産の分散において重要です。

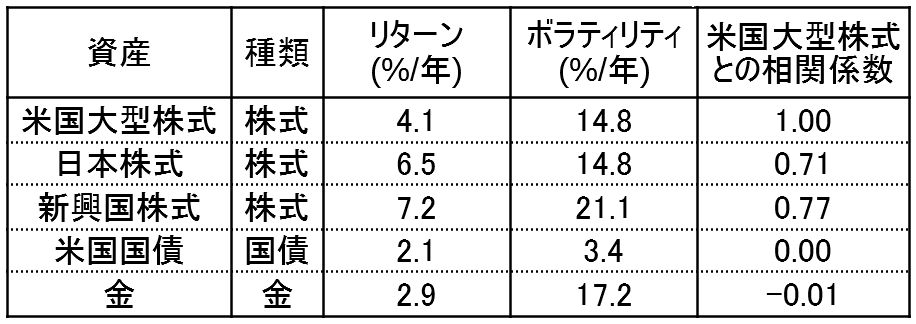

リスクを分散した投資=相関係数の小さい資産運用

「相関性」を数値で表したものを「相関係数」と呼びます。「相関性」とは「関係性」みたいな意味です。

1 が同じ動き、-1 が逆の動き、0 が全く関係のない動きをするくらいの理解で問題ありません。

投資資産の相関係数が小さいとき、それぞれの資産価格が独立した動きをする傾向が高まります。

そのため、大きな暴落があったとしても、資産価格を平均化すると、その下落幅を抑えることができます。

逆に考えると、相関係数の大きい資産運用は、リスク分散になりにくいということ。

各資産における相関係数は、JP モルガン・アセットマネジメントがレポートを発行しています。

このレポートでは、債券や金は、株式との相関係数が低いことが示されています。

相関係数の詳細は、こちらの記事をご参考ください。

また、トレーディングツールを使うことにより、各資産の相関を見ることができます。

私がよく使うのは、TradingView (リンク) です。

TradingViewで相関係数を見る (サンプル:S&P500と金チャート)

このチャートは、上側が SPY のチャート、下側が SPY と GLD の相関係数を表しています。

SPY は S&P500、GLD は金価格にそれぞれ連動した代表的な ETF です。

トレーディングツールを使うと、時系列で変化する相関係数を知ることができます。

相関係数の小さい資産に投資することによって、暴落時などの下落局面では、価格変動を抑えることができます。

おすすめ②:時間分散

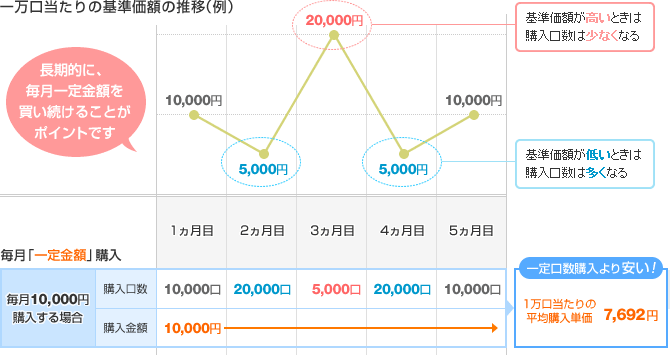

有名な時間分散の方法として、「ドルコスト平均法」があります。

ドルコスト平均法は、一定金額を定期的に投資する長期投資において、価格が安いときに口数を多く買い、高いときに口数を少なく買う方法です。

これにより、長期的に見たときは一口当たりの購入価格を下げることができます。

なお、ドルコスト平均法は、相場の上昇局面より下落局面での効果が大きいです。

相場が上昇しているときは、一度に投資資金を投入した方がリターンは大きいため、ドルコスト平均法で購入するとパフォーマンスが落ちます。

ドルコスト平均法は、「大負け」を防ぐための方法だよ。

おすすめ③:地域分散

同じ地域の資産は、同じようなリスクの種類を持っていることが多いです。

例えば、日本は地震災害が多い地域ですし、世界を見渡すと戦争が多い地域もあります。

このような地域リスクを下げるために、地域分散は有効となります。

投資先の地域として、

- 全世界

- 先進国

- 新興国

- 個別国 (日本、アメリカ、インド、・・・)

などを選ぶことができます。

新興国投資については、こちらの記事が参考になるかと思います。

日本や米国株式のリターンは大きいけど、リスク分散を考えると新興国にも投資しても良いかな。

おすすめ④:通貨分散

私のような日本在住のサラリーマンは、日本円で給与収入を得ていて、日本円で生活に必要なものを購入しています。

そのため、資産のほとんどを日本円で構成しがちです。

しかし、日本円の価値が下落した場合、自分の資産全体が影響を受ける可能性があるため、他国通貨でも資産を保有しておいた方が好ましいです。

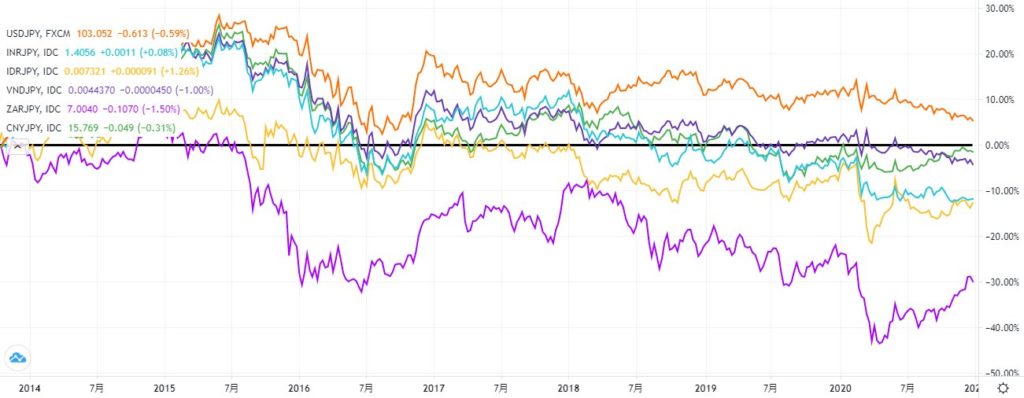

ドル、新興国通貨のチャート

こちらは、米ドルと新興国通貨の最近 5 年間のチャートです。

各国の通貨コードは以下の通りで、それぞれの国の通貨が分子、日本円が分母となっています。

| 国/地域 | 通貨 | コード | チャート色 |

| 日本 | 日本円 | JPY | - |

| アメリカ | アメリカドル | USD | オレンジ色 |

| インド | インドルピー | INR | 薄い青色 |

| インドネシア | ルピア | IDR | 黄色 |

| ベトナム | ドン | VND | 濃い紫色 |

| 南アフリカ | ランド | ZAR | 薄い紫色 |

| 中国 | 中国元 | CNY | 緑色 |

このチャートで目立つのが、南アフリカ・ランド (薄い紫色) の下落で、下落幅の最大が 40% と非常に大きいです。

一方で、その他の通貨は、±10~20% くらいの変動となっています。

複数の通貨で資産を持つことにより、通貨リスク (通貨の価格変動) を減らすことができます。

新興国通貨はチャートが弱いから、ドルみたいな強い通貨で分散したいね。

おすすめ⑤:セクター (業種) 分散

投資資産におけるセクター (業種) は、いくつかに分けることができます。

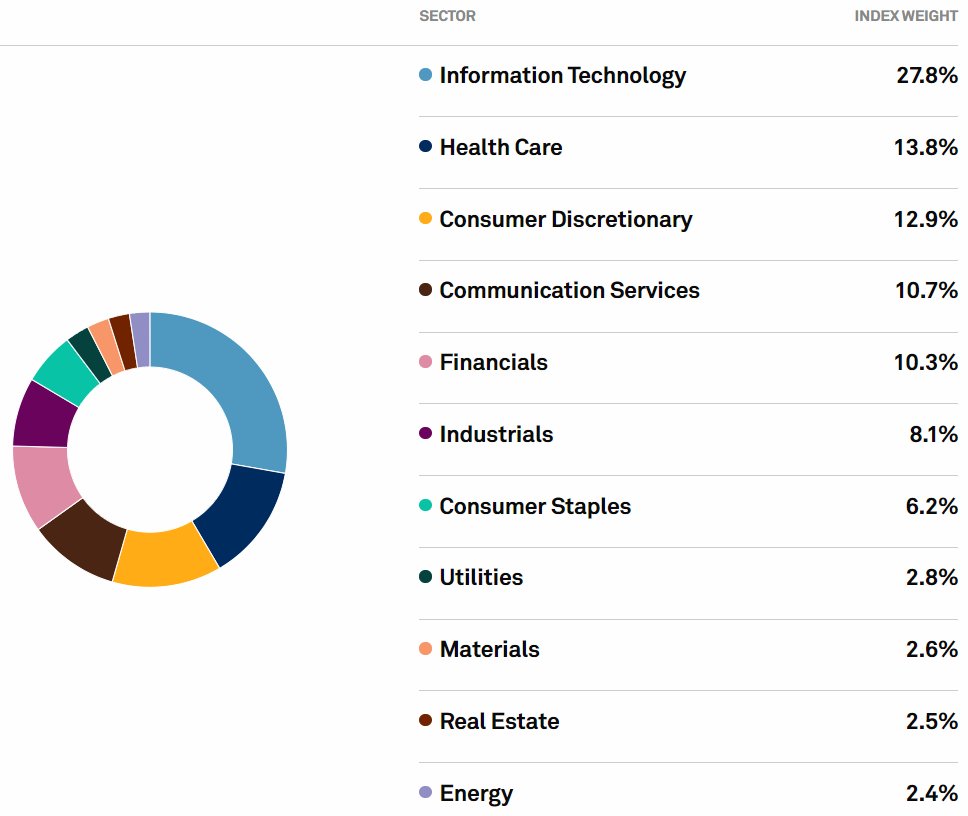

S&P500 インデックスのセクター比率

例えば、この表は S&P500 インデックスのセクター比率です。

2021 年 2 月現在、S&P500 を構成するセクター数は 11 個で、その比率は情報技術 (Information Technology) が 27.8% と最も大きい割合を占めています。

これらのセクターは、景気の好調・不調によって株価が変わります。

そのため、セクターを分散することにより、景気によるリスクを下げることができます。

セクター分散の簡単な方法の一つが、S&P500のようなインデックスへ投資することだよ。

おすすめ⑥:大型株と小型株を所有する

大型株と小型株で価格の変動は異なります。

個人的な体感では、大型株のリスクは低く、小型株のリスクは高い傾向にあると思います。

S&P500 (VOO) と Russell2000 (VTWO) チャート

このチャートは、VOO と VTWO を比較しています。

VOO は S&P500 インデックス、VTWO は Russell2000 インデックスにそれぞれ連動した代表的な ETF です。

S&P500 インデックスは、米国の代表的な株価指数で、時価総額の大きい 500 社の銘柄で構成されています。

一方、Russell2000 インデックスは、同様に米国の代表的な株価指数ですが、時価総額の上位 1001 位から 3000 位の 2000 銘柄で構成されています。

このチャートは、2020 年 3 月の暴落から 2021 年 2 月までを切り抜きました。

ここから分かることは、暴落時、Russell2000 は S&P500 より下落幅が大きく、上昇幅も大きかったということです。

Russell2000 は、40% 下落した後で 80% の上昇が起きています。

一方の S&P500 は、30% 下落した後で 50% の上昇と、Russell2000 よりパフォーマンスが悪かったことを表しています。

S&P500 と Russell2000、どちらのパフォーマンスが良いか予測が難しいから、両方持っておこう、という分散方法だね。

おすすめ⑦:投資スタイルを複数持つ

金融商品の売買期間によって、投資スタイルは3種類に分けることができます。

例えば、

- 長期投資 (数年~)

- 中短期投資 (数日~数ヵ月)

- 超短期投資、デイトレード (1日)

となります。

ホールド期間が短くなれば、キャピタルゲイン (売買差益) を重視する傾向にありますし、逆にホールド期間が長くなれば、インカムゲイン (配当利益) を重視するかもしれません。

私の場合は、キャピタルゲインとインカムゲインの両方が魅力的に思えたため、「良いとこ取り」となるようなポートフォリオが最適と考えています。

詳しくは、こちらの記事をご覧ください。

また、長期投資だけの場合、市場が暴落した直後のような、リスクが高い相場のときに何もできなくなります。

そのため、長期投資だけでなく、中短期投資を混ぜることにより、パフォーマンスを上げられる可能性があります。

ただ、売買のタイミングを狙って投資するのは、とても難しい・・・。

まとめ:分散されたポートフォリオで資産運用をする

この記事では、まず分散投資のメリット・デメリットを紹介しました。

- 短期的な (暴落時の) リスクを減らすことができる

- 投資の流行に左右されない

- コストがかかる

- 短期的に大きなリターンは得られない

資産の分散化は、できるだけ行うことが好ましいですが、コストがかかるなどのデメリットがあります。

長期投資をターゲットとするとき、資産の分散化は必須ですが、短期投資がターゲットであれば、資産の分散化を行わない方がリターンは高くなるかもしれません。

資産分散化の最適解は、自分自身で決めることだね。

次に、分散投資の具体的な7つの方法を紹介しました。

- 金融資産の分散

- 時間分散

- 地域分散

- 通貨分散

- セクター (業種) 分散

- 大型株と小型株を所有する

- 投資スタイルを複数持つ

個人的に、長期投資において特に重要なのが「金融資産の分散」と「時間分散」と考えています。

自分自身が決めたポートフォリオにしたがって、決めた金額を、決めたタイミングで、規律正しく購入することが大切です。

また、資産の分散にはある程度のコストが必要となることから、資産が大きくなってから検討しても良さそうです。

S&P500 インデックス連動の金融商品など、経費率の低い ETF や投資信託はたくさんあるので、まずはこのあたりを購入していくだけで十分かと思います。

分散投資は、長期投資において大負けしないための手段の一つ。保険みたいなものだから、やりすぎるとコストが大きくなっちゃうよ。

ご参考になりましたら幸いです。

コメント