子供を大学へ行かせたいって気持ちはあるけど、なんとなく学費って高いってイメージあるのよね・・・。

子供には質の高い教育を受けさせたい。でも、そんなにお金かけられるかな。自分の老後資金が心配・・・。

こんな人のための記事です。

終身雇用制度が崩壊しつつある今の世の中、学歴はあまり関係ないって言う人もいますが、現実はそんなに甘くないですよね。

学歴は自分のステータスの一部として見られるので、うまく使えれば強い武器になります。

私自身、子供が出来て初めて、学歴の大切さについて真剣に考えるようになりました。間違いなく、学歴は人生をより良くする要素の一つだと思います。

人生を堅牢にするために、持っていて損はないもの、それが学歴・・・!

でも、ハイスペックな学歴を持とうとすると、お金がかかるんですよね。

この記事では、小学校~大学卒業までに最低限必要な教育費のシミュレーションをした後、どのようにすればお金を貯められるか、具体的な方法を紹介します。

小学校~大学までの学費は、平均いくら必要?

小学・中学・高校・大学の学費内訳

文部科学省が示している「学費 (学習費) 」には、明確な内訳が定義されています。

- 授業料

- 修学旅行・遠足・見学費

- PTA 会費

- 寄付金

- 図書費

- 通学費、制服

- 家庭内学習費 (家庭教師、学習費)

- 体験活動・地域活動・スポーツ・レクリエーション活動の月謝

つまり、ここに書かれていない費用は、追加で発生する可能性があるよ。

大学への進学などで、親と離れて子供が暮らす場合は、住居費や食費が別途必要になりますし、電車などの移動費も必要になると思います。

進学にかかるお金はいくら? (理系の場合)

「教育費」って一言で表現できますが、世の中のご家庭の数だけ、色々な計算の方法があると思います。ここでは、文部科学省の調査結果から、「平均的な」教育費を計算しました。

遠い将来の細かいことは誰にも予想できないから、教育費の計算はざっくりで良いよね。

また、最低限な教育費とは、「学校へ進学するための学費」としています。

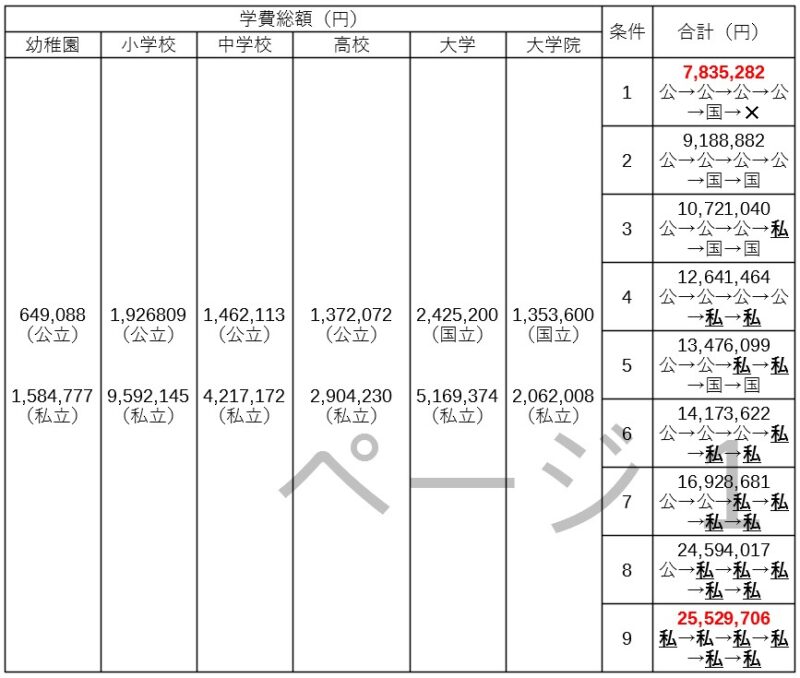

この表は理系をサンプルとして、文部科学省のデータから抜粋しました。

「大学」は理・工学部、「大学院」は理・工・農学部のデータです。

参照先は以下の通りです。

ここで着目したいのは、大学へ進学するためには、全て国公立 (条件 1 ) を選択したとしても、最低で約 780 万円必要だということです。

一方で、全て私立を選択 (条件 9 ) すると、最高で約 2550 万円必要となります。

子供の教育にはお金をかけたいけど、現実は厳しい!

さらに着目したいのは、学費は最大で 約 1770 万円 (=2550 万円 ー 780 万円) の差になる点です。

貧富の差を感じちゃう。

大学、大学院の学費は、国公立や私立、学部や学科によって大きく変動します。

例えば、国公立は文系・理系で同じ金額になり、理系の中でも学部によって変わりません。

しかし、私立では一般的に文系より理系の方が高額になりますし、医学部や歯学部は極端に高額になる傾向があります。

医学部や歯学部に進むときは、親の理解 (お金) が必要だね。

とてもお金が必要になるため、サラリーマンの親としては節税で支出を減らしたり、副業で収入を増やしていきたいところです。

簡単には準備できない金額ですが、最初に現実を見ることが、将来を計画する上での第一歩だと思います。

次に、具体的な学費の貯め方について紹介します。

学費の貯め方

節約・節税をする

単純な話で、収支は「収入ー支出=収支」で表されます。

つまり、収支を増やすためには、「収入を増やすか」「支出を減らすか」のどちらかしかありません。

そんなの分かってるけど、収支が増えないんだよ・・・。

特に、サラリーマンは源泉徴収があるため、節税は難しいです。

こちらの記事で、サラリーマンの収入が増えていないにもかかわらず、税金は増加している事実を紹介しています。

サラリーマンは、税金を支払うために働いている・・・!

サラリーマンができる、具体的な「節税」の方法としては、

- ふるさと納税

- 医療控除

- 住宅ローン控除

などがあります。

また、「節約」の方法として、私は電気代を安くしたり、楽天経済圏への移住を実践しています。

詳しくは、こちらの記事をご覧いただければと思います。

投資をする

教育資金による投資は、余った資金ではなく、必ず使う資金で運用するため、リターンがマイナスにならないような運用方法を選ぶ必要があります。

さらに、負けられない運用となるため、リスク許容度 (価格変動に対する恐怖耐性) が思っている以上に小さくなることが予想されます。

リスクを極限まで、極端に小さくしようとすると、投資先は、

- 学資保険 (利回り=約 0.3%)

- 銀行預金 (利回り=約 0.02%)

などが考えられますが、あまりにも利回りが小さいため、おすすめはできません。

かえるは、再現性のある長期投資が良いと思うよ。

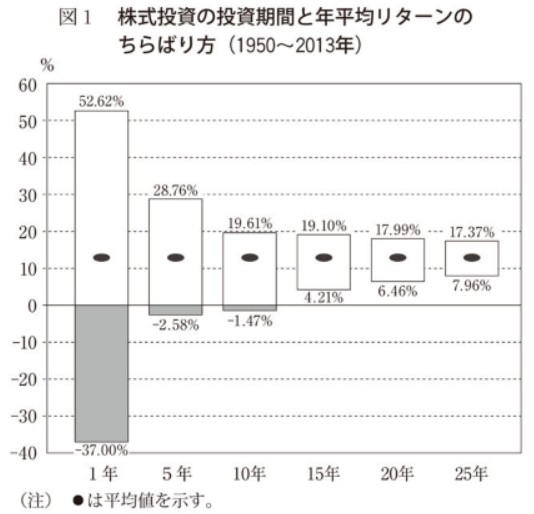

長期投資では、15 年以上持ち続けていれば、年平均リターンがマイナスにならないと言われています。しかも、アメリカの S&P500 インデックスに投資していれば、税引き後で年率 10% 程度のリターンを期待できます。

投資期間と年平均リターンの関係

再現性のある長期投資については、こちらの記事をご覧いただければと思います。

奨学金を使う

不足する学費を補うためには、奨学金を利用することが一般的なのかもしれません。

一般的かもしれないけど、かえるはオススメしないかな・・・。

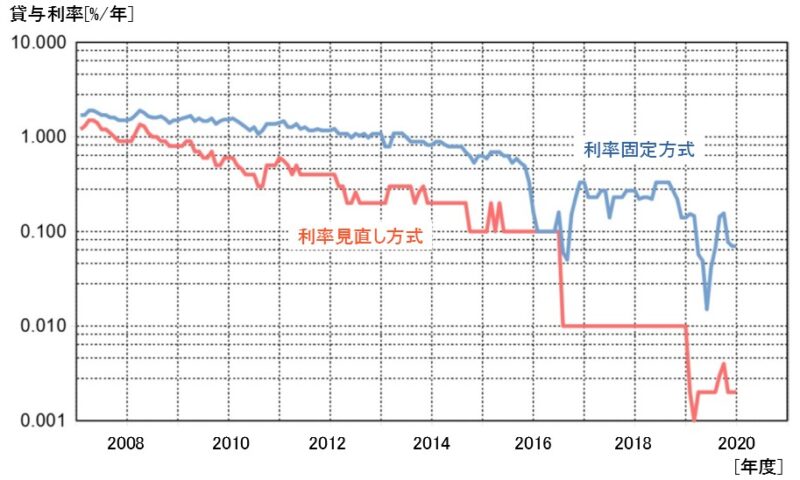

確かに、現在の奨学金は、ゼロ金利と言っても問題がないくらい、低い金利になっています。

奨学金の利率推移

しかし、結局のところ「貸与」になってしまうため、いつかは学生本人が返済を行う必要があります。

最近では、奨学金が返済できない状態になってしまい、「奨学金破産」なんて言葉が生まれるようにもなりました。

奨学金の実態は、こちらの記事をご覧いただければと思います。

奨学金の返済に使うくらいだったら、長期投資で確実に資金を増やした方が良いと思うんだよね。

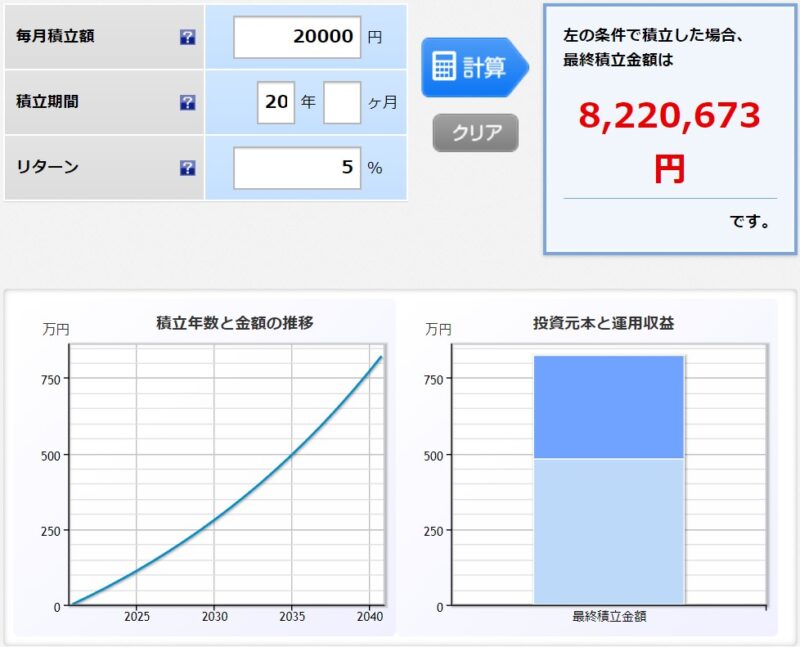

例えば、毎月 20,000 円を 20 年間積立てて、利回り 5% で運用したとすると、約 822 万円を手に入れることができます。

この金額は、「最低でも約 780 万円必要」とする学費を上回ります。

複利は味方にすると、とても強力だよ。

まとめ:大学までの学費は、最低 780 万円、最高 2550 万円

小学校~大学・大学院までの学費は、最低 780 万円、最高 2,550 万円 と試算しました。

その差はなんと、1,770万円!

貧富の差が、こんなにはっきりと・・・!

子供を持つ親としては、優れた環境で子供を教育したいと願望はあるのですが、現実は厳しい結果となりました。

世の中、お金があれば大抵のことはできるよね・・・。

簡単には準備できない金額ですが、最初に現実を見ることが、将来を計画する上での第一歩になります。

この莫大な教育資金を準備する方法として、

- 節約・節税をする

- 投資をする

- 奨学金を使う

ことを紹介しました。

どれか一つを選ぶ必要はないので、それぞれのメリット・デメリットを考えながら将来を計画することが良いと思います。

ご参考になりましたら幸いです。

コメント